John Bogle ชื่อนี้อาจไม่คุ้นหูชื่อนักลงทุนชาวไทยเท่าไหร่นัก แต่หากกล่าวถึงบริษัทหลักทรัพย์จัดการกองทุนชื่อดังอย่าง Vanguard ที่มีสินทรัพย์บริหารเป็นอันดับสองของโลก อาจพอนึกออกได้บ้าง ล่าสุดเขาได้ออกมาให้สัมภาษณ์ที่อาจช็อกวงการลงทุนอีกรอบ

โดยตัวเขาเองได้ทำนายในงานสัมมนาที่มหาวิทยาลัย Cornell ว่าในอนาคตการลงทุนแนวเชิงรับหรือที่เรียกว่า Passive Investing นั้นจะครอบครองสัดส่วนสูงถึง 90% ในตลาดหลักทรัพย์เลยทีเดียว ซึ่งทำให้นักลงทุนที่ชื่นชอบการลงทุนแบบเน้นเชิงรุกหรือ Active Investing อาจเซ็งไปตามๆ กัน

Passive Investing คืออะไร

การลงทุนแบบ Passive Investing คือการลงทุนในกองทุนหรือ ETF (กองทุนเปิดที่จดทะเบียนและซื้อขายในตลาดหลักทรัพย์) ที่อ้างอิงดัชนี อย่างเช่นในประเทศไทยเรามี SET 50 SET 100 รวมไปถึงดัชนี MAI หรือที่สหรัฐอเมริกามีดัชนีอย่าง S&P500 ซึ่งกองทุนเหล่านี้มีค่าบริหารจัดการต่ำมากๆ ซึ่งแตกต่างจากการลงทุนแบบเชิงรุกหรือ Active Investing ซึ่งผู้จัดการจะเป็นคนเลือกหุ้นในการลงทุนให้เรา โดยกองทุนเหล่านี้พยายามจะบริหารให้ชนะดัชนีซึ่งมาพร้อมกับค่าธรรมเนียมที่แพงและอาจไม่ได้การันตีว่าจะได้ผลตอบแทนที่ดี

John Bogle คือใคร

John Bogle เขาคือผู้ก่อตั้งบริษัทหลักทรัพย์จัดการกองทุนชื่อดังอย่าง Vanguard ซึ่งมีสินทรัพย์ในการลงทุน 4.7 ล้านล้านเหรียญสหรัฐใหญ่เป็นอันดับ 2 ของโลก และตัวเขาเองเป็นผู้ริเริ่มกองทุนอิงดัชนีขึ้นมา โดยเขาได้ศึกษาเรื่องกองทุนดัชนีสมัยที่ตัวเขาได้เรียนมหาลัย Princeton และพบความล้มเหลวสมัยที่เขาได้ทำกองทุนเชิงรุก ซึ่งต่อมาด้วยแรงผลักดันหลายๆ เรื่องจึงทำให้เขาได้จัดตั้งกองทุนอิงดัชนี S&P 500 ขึ้นมาในปี 1975 ที่ปัจจุบันคือ Vanguard 500 Index Fund โดยกองทุนที่เขาจัดตั้งนั้นมีค่าธรรมเนียมในการจัดการต่ำมาก เพียงแค่ 0.14% ต่อปีเท่านั้น ในปี 1999 เขาได้เขียนหนังสือเกี่ยวกับการลงทุนเล่มดังอย่าง Common Sense on Mutual Funds: New Imperatives for the Intelligent Investor อีกด้วย

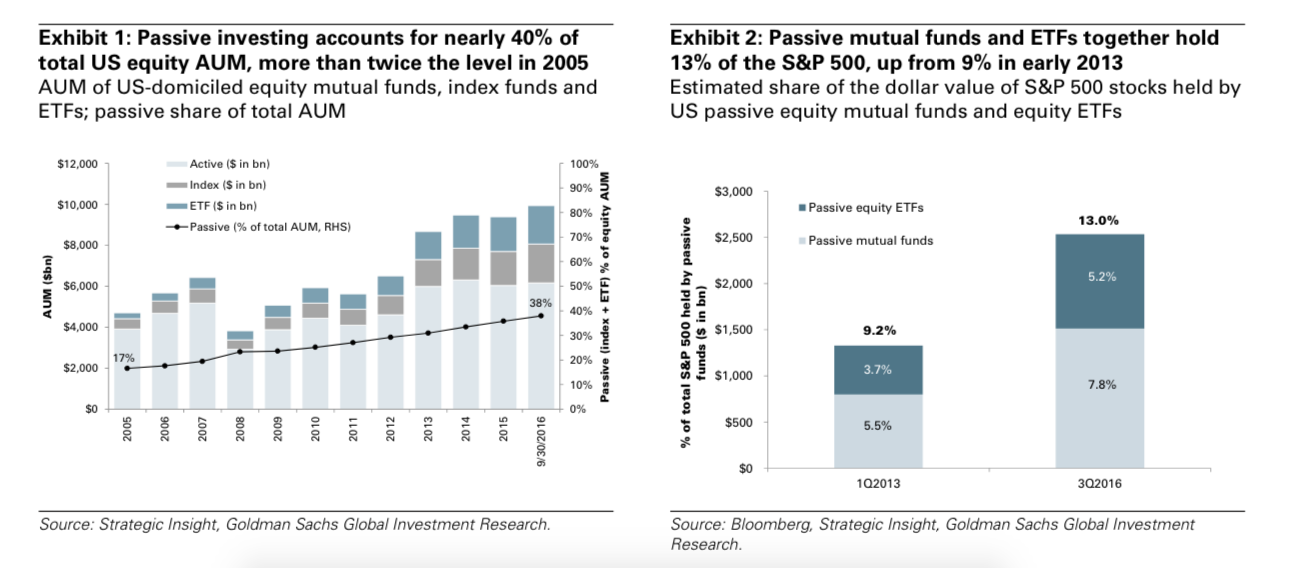

ขนาดของการลงทุน Passive Investing ใหญ่แค่ไหน

John Bogle ได้ทำนายในงานสัมมนาว่าขนาดของการลงทุนแบบเชิงรับหรือ Passive Investing จะอยู่ระหว่าง 70% และสูงสุดถึง 90% John Bogle ยังแถมท้ายอีกว่า ในการลงทุนระยะยาวแล้ว กองทุนอิงดัชนีนั้นแทบจะไม่มีคู่แข่งเลย สอดคล้องกับ นักวิเคราะห์ของทาง Bernstein ได้วิเคราะห์ว่าในปีหน้าสัดส่วนของกองทุนอิงดัชนีจะมีสัดส่วนเอาชนะกองทุนแบบเชิงรุกแน่นอน โดยปัจจุบันนั้นมีขนาดของการลงทุนเหล่านี้อยู่ที่ 47%

สอดคล้องกับ Warren Buffet ก็เคยชนะพนันกับ Ted Seides ซึ่งเป็นเจ้าของ Hedge Fund มาแล้ว ในปี 2007 ทาง Warren Buffet จะลงทุนในกองทุนอิงดัชนี ส่วนทางด้าน Ted Seides จะเลือกกองทุนเชิงรุกมา 5 กองทุน แล้วลงทุน 10 ปี สุดท้าย Warren Buffet เอาชนะได้ขาดลอย ซึ่ง Warren Buffet เคยกล่าวเรื่องกองทุนอิงดัชนีบ่อยมากๆ โดยตัวเขาเองมักจะถูกคนอื่นถามถึงเรื่องลงทุนยังไงดี โดยเขาได้ให้คำแนะนำโดยเน้นย้ำคือให้ลงทุนในกองทุนดัชนีที่มีค่าใช้จ่ายในการบริหารน้อยที่สุด

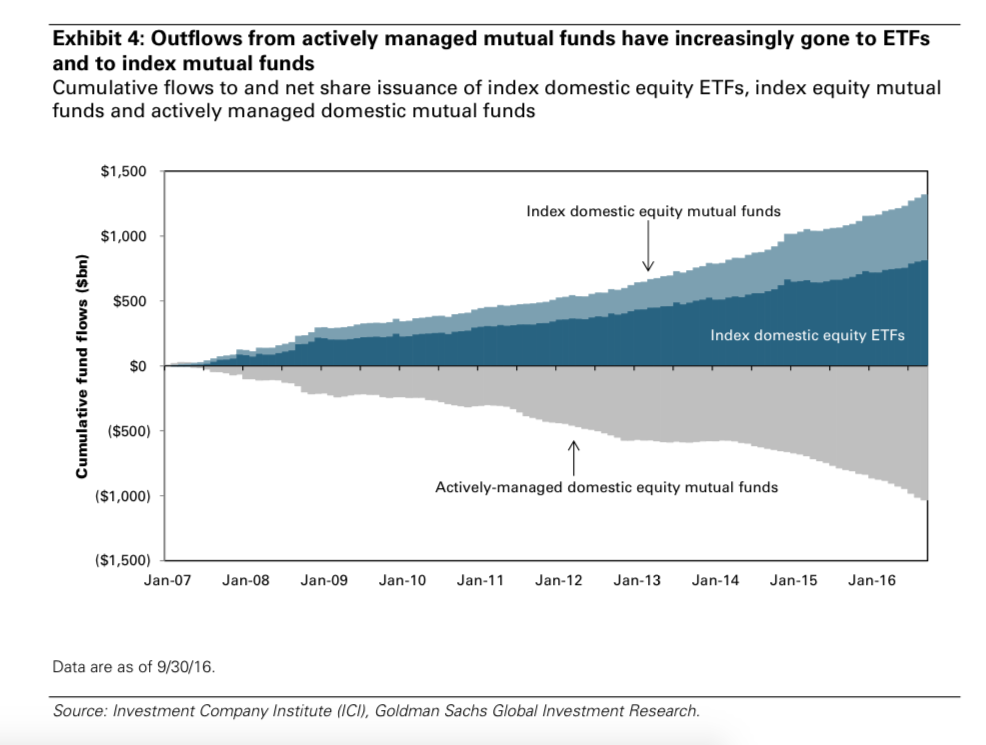

เงินยังไหลออกจากกองทุนแบบเชิงรุกมากขึ้น

จากภาพด้านบนนั้นตั้งแต่ปี 2008 เป็นต้นมา เราจะเห็นได้ว่าขนาดของการลงทุนในกองทุนเชิงรุกนั้นลดลงอย่างต่อเนื่อง และได้ไหลเข้าไปสู่ ETF และกองทุนอิงดัชนีมากขึ้น ส่วน ETF ที่มียอดเงินไหลเข้ามากในปีนี้นั้นคือ iShares Core S&P 500 ETF ของ BlackRock มียอดเงินไหลเข้าระดับ 23,306.80 ล้านเหรียญสหรัฐ

แล้วนักลงทุนชาวไทยสามารถลงทุนในกองทุนอิงดัชนีได้หรือไม่

สำหรับนักลงทุนชาวไทยนั้นสามารถลงทุนกับกองทุนอิงดัชนีและรวมไปถึง ETF ที่อิงดัชนีได้ ซึ่งส่วนใหญ่บริษัทหลักทรัพย์จัดการกองทุนชื่อดังหลายๆ ที่มักจะมีกองทุนอิงดัชนี ยกตัวอย่างเช่น SCBSET50 ของธนาคารไทยพาณิชย์ ส่วนทางด้าน ETF ที่อิงดัชนีก็เช่น TDEX (อ้างอิง SET50) ส่วนค่าธรรมเนียมกองทุนในไทยถือว่าพอรับได้ (ถึงแม้ว่าจะแพงกว่าทางฝั่งสหรัฐอเมริกาหรือประเทศอื่นๆ) ซึ่งอย่างน้อยก็ทำให้การลงทุนของนักลงทุนชาวไทยสะดวกมากขึ้น

ที่มา – Financial Times

ติดตามข่าวสารจาก Brand Inside ได้จาก Facebook ของเรา