ต่อเนื่องจากตอนแรก วางแผนเก็บเงินอย่างไร เพื่อไป Tokyo Olympic 2020 (ใครยังไม่ได้อ่าน คลิกไปอ่านโดยพลัน) เรากำลังวางแผนเพื่อพาครอบครัวไปเที่ยวญี่ปุ่นในช่วงที่มีการจัด Tokyo Olympic 2020 ซึ่งจะจัดขึ้นช่วงเดือน กรกฎาคม – สิงหาคม ปี 2563 และเราได้ทำการประเมินค่าใช้จ่ายที่จะเกิดขึ้นทั้งหมดประมาณ 250,000 บาท ซึ่งสามารถทำได้โดยการลงทุนเป็นประจำเดือนละ 6,500 บาท คาดหวังผลตอบแทนจากการลงทุนเพียง 3% ต่อปี ในครั้งนี้จะมาดูว่าเลือกกองทุนอะไร จัดพอร์ตการลงทุนอย่างไร เพื่อให้บรรลุวัตถุประสงค์ดังกล่าว

เริ่มจากการทำนโยบายการลงทุน

ก่อนจัดทำนโยบายการลงทุนควรประเมินตนเองตามหัวข้อดังนี้

1 เป้าหมายการลงทุน : เป้าหมายระยะสั้น (ต่ำกว่า 3 ปี) เพื่อตอบสนองความต้องการส่วนตัว

2 ระดับความสำคัญ : กลาง – น้อย เนื่องจากหากไม่บรรลุตามที่ตั้งใจไว้กระทบกับชีวิตไม่มาก

3 ระดับความเสี่ยงที่ยอมรับได้ : สูง (ยินดีที่จะรับความเสี่ยง + ความสามารถในการรับความเสี่ยงสูง) เนื่องจากเงินที่นำมาลงทุนไม่กระทบกับกระแสเงินสดในการใช้ชีวิตตามปกติ

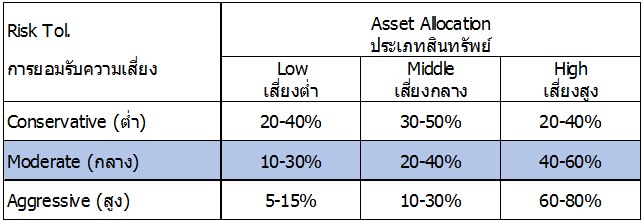

รูปแบบของพอร์ตการลงทุนขึ้นกับการประเมินข้างต้นสามารถสรุปออกมาเป็นพอร์ตคร่าวๆ ดังนี้

จากการประเมินความสามารถในการรับความเสี่ยงของตนเองอยู่ในระดับสูง แต่เนื่องจากระยะเวลาในการลงทุนไม่เกิน 3 ปี การลงทุนในสินทรัพย์เสี่ยงมากอาจทำให้ผลตอบแทนผันผวนเกินไป ดังนั้น ขอเลือกใช้พอร์ตการลงทุนโดยกระจายการลงทุนในสินทรัพย์เสี่ยงต่ำ 10-30% เสี่ยงกลาง 20-40% และเสี่ยงสูง 40-60% เป็นหลัก ตัวอย่างจะทำการลงทุนในกองทุน 3 ประเภท ได้แก่ กองทุนอสังหาริมทรัพย์ (Property Fund) และ กองทุนตราสารทุน (ลงทุนในหุ้นเลียนแบบดัชนี และหุ้นเล็ก) และ กองทุนตราสารหนี้เท่านั้น

กำหนดคุณสมบัติกองทุนที่ต้องการ

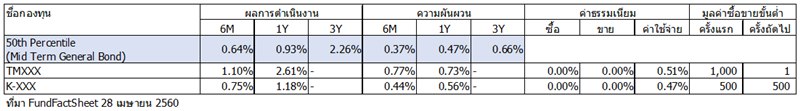

ก่อนจะทำการค้นหากองทุนที่ต้องการ เราควรกำหนดคุณสมบัติคร่าว ๆ ของกองทุนที่ต้องการ ไม่ว่าจะเป็นในเรื่องของผลตอบแทนในอดีต ความผันผวน จำนวนเงินในการซื้อขั้นต่ำ (เนื่องจากต้องการลงทุนเดือนละ 6,500 บาท หากกระจายการลงทุนในกองทุนมากเกินไปอาจทำให้เงินไม่พอสำหรับการซื้อขั้นต่ำของกองทุน) จึงกำหนดคุณสมบัติกองทุนดังนี้

- ผลการดำเนินงานย้อนหลัง 1, 3, 5 ปี อยู่ใน Top 5 ของกองทุนประเภทที่สนใจ และควรเป็นกองทุนที่อยู่ในตำแหน่งที่ดีกว่า 50th Percentile* สามารถทบทวนได้จากบทความ https://brandinside.asia/peer-group-fund-performance/

- กองทุนอสังหาริมทรัพย์ ไม่กำหนดว่าต้องลงทุนเฉพาะในประเทศไทยเท่านั้น

- กองทุนหุ้นต้องไม่มีการจ่ายเงินปันผลหรือขายหน่วยลงทุนอัตโนมัติในช่วงเวลาที่ลงทุน

- การลงทุนครั้งแรกและครั้งถัดไปขั้นต่ำไม่เกิน 2,000 บาท

- กองทุนที่ลงทุนในหุ้น แบ่งเป็น 2 กลุ่ม คือ Passive fund ลงทุนอ้างอิงดัชนี SET50 และกลุ่มลงทุนหุ้นขนาดเล็ก เฉพาะในประเทศไทย

- ไม่ลงทุนในกองทุน LTF/ RMF

- กองทุนตราสารหนี้ ควรมี Portfolio Duration ไม่เกิน 2 ปี

ค้นหากองทุนที่มีคุณสมบัติตามต้องการ

หมายเหตุ : ในการค้นหากองทุนที่ต้องการจะไม่แสดงชื่อกองทุนที่แท้จริง ชื่อกองทุนที่นำมาแสดงเป็นเพียงตัวอย่างเพื่อให้เกิดความเข้าใจในกระบวนการคิดและค้นหาเท่านั้น

กองทุนรวมอสังหาริมทรัพย์

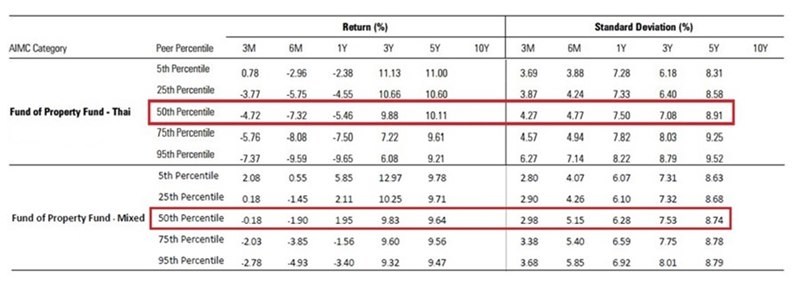

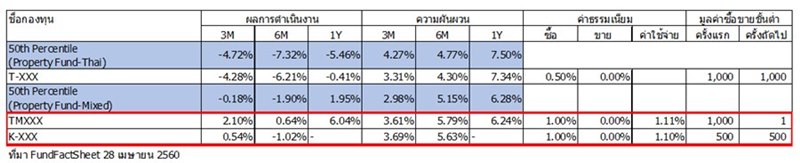

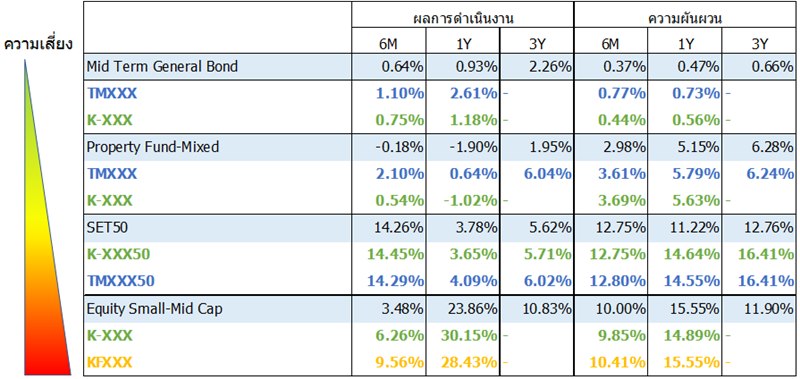

จากข้อมูลการเปรียบเทียบผลการดำเนินงานแบบเปอร์เซ็นต์ไทล์จาก AIMC ณ วันที่ 28 เมษายน 2560 พบว่า กองทุนที่ลงทุนใน Property Fund มีทั้งที่ลงทุนเฉพาะในประเทศไทย และลงทุนผสมระหว่างไทยและต่างประเทศ ซึ่งผลการดำเนินงานของกองทุนที่ลงทุนผสมระหว่างไทยและต่างประเทศให้ผลตอบแทนที่ดีกว่า

ผลการดำเนินงานของทั้ง 3 กองทุนที่คัดเลือกมาดีกว่า 50th Percentile ทั้งหมด และเพื่อให้มีการกระจายการลงทุนในสินทรัพย์ทั้งในและต่างประเทศ จึงพิจารณาเลือก TMXXX และ K-XXX เพื่อทำการลงทุน (ขึ้นอยู่กับจำนวนเงินที่จะลงทุนในแต่ละเดือน)

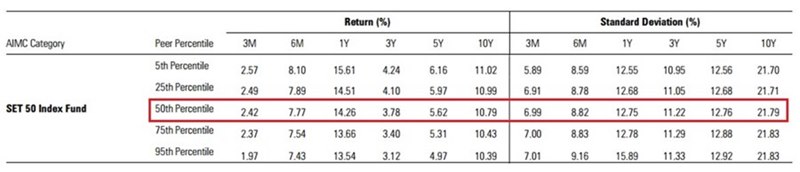

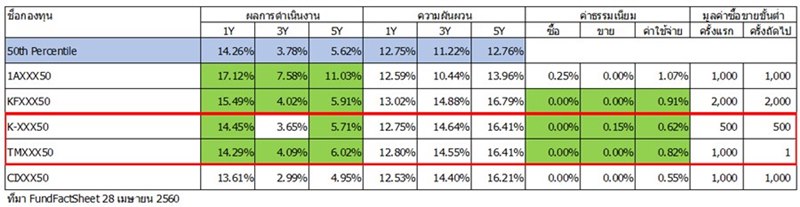

กองทุนตราสารทุน (SET50 Index Fund)

จากข้อมูลการเปรียบเทียบผลการดำเนินงานแบบเปอร์เซ็นต์ไทล์จาก AIMC ณ วันที่ 28 เมษายน 2560 พบว่า กองทุนที่ลงทุนใน SET50 ในตำแหน่ง 50th Percentile ควรให้ผลตอบแทนตามระยะเวลาลงทุน 1Y, 3Y และ 5Y เป็น 14.26%, 3.78%, 5.62% ตามลำดับ

ผลการดำเนินงานกองทุน SET50 ที่ดีกว่า 50th Percentile มีอยู่ด้วยกัน 4 กองทุน คือ 1AXXX50, KFXXX50, K-XXX50 และ TMXXX50 แต่เมื่อเข้าไปศึกษานโยบายการลงทุนใน Fund Fact Sheet พบว่ามีอยู่ 2 กองทุนที่มีนโยบายในการสร้างผลตอบแทนให้ใกล้เคียงดัชนี SET50 คือ K-XXX50 และ TMXXX50 ส่วนอีก 2 กองทุนที่เหลือมีนโยบายในการเลือกลงทุนใน SET50 ซึ่งไม่ตรงกับที่เราต้องการ เมื่อพิจารณาจาก 2 กองทุนที่เหลือ คือ K-XXX50 และ TMXXX50 พบว่า ผลการดำเนินงานและความผันผวนใกล้เคียงกันทั้งคู่

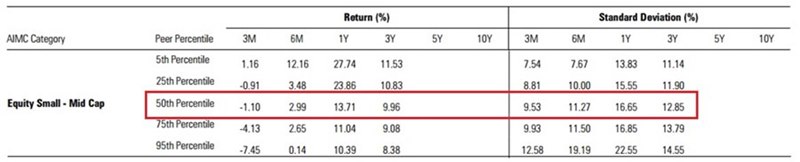

กองทุนหุ้นเล็ก (Equity Small – Mid Cap)

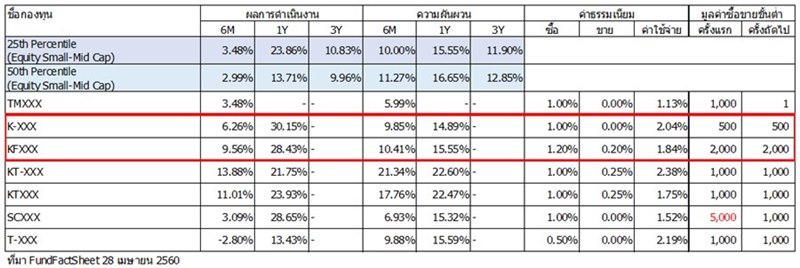

วัตถุประสงค์ในการเลือกลงทุนในกองทุนหุ้นขนาดเล็กในครั้งนี้ เพื่อต้องการเพิ่มอัตราผลตอบแทนจากการลงทุน แต่สิ่งที่ตามมาจากการลงทุนในกองทุนประเภทนี้ คือ ความผันผวนของอัตราผลตอบแทน ดังนั้น จุดตัดสินใจในการเลือกกองทุนจะพิจารณา 2 องค์ประกอบหลัก คือ ผลตอบแทนมากกว่า 25th Percentile และ ความผันผวนต่ำหรือใกล้เคียงกับตำแหน่ง 25th Percentile

จากการสำรวจกองทุนหุ้นขนาดเล็กพบว่ามีอยู่ 2 กองทุนที่เข้าเงื่อนไข คือ K-XXX และ KFXXX

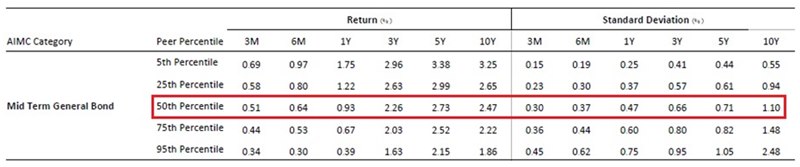

กองทุนตราสารหนี้ (Mid Term General Bond)

สุดท้ายสำหรับกองทุนตราสารหนี้ ขออนุญาตเลือกมาให้ 2 กองทุน ที่มี Portfolio duration ไม่เกิน 2 ปี (สามารถหาข้อมูล Portfolio duration ได้ใน Fund Fact Sheet ของกองทุนที่สนใจ

สรุปกองทุนที่นำมาเลือกลงทุน

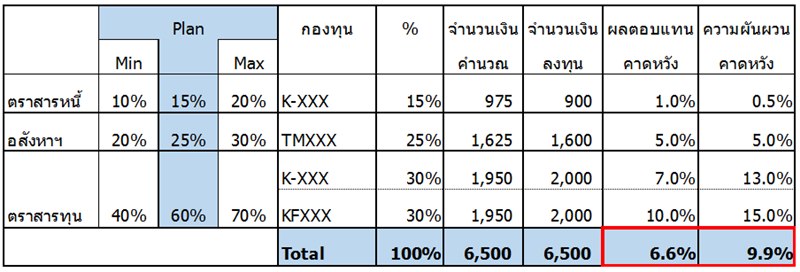

ตัวอย่างการจัดพอร์ตลงทุน

วัตถุประสงค์ที่ใช้การจัดพอร์ต คือ ต้องการลดความผันผวนของผลตอบแทน โดยที่อัตราผลตอบแทนโดยรวมยังสามารถทำได้ตามที่ต้องการ (ต้องการผลตอบแทน 3% ต่อปี) สามารถจัดพอร์ตได้ดังนี้

เมื่อตัดสินใจเลือกกองทุนเข้าทำการลงทุน เราต้องทำการกำหนดสัดส่วนของแต่ละกองทุนให้สอดคล้องกับประเภทสินทรัพย์ จากนั้นจึงทำการคำนวณ ผลตอบแทนและความผันผวนคาดหวัง โดยวิธีการหาค่าเฉลี่ยแบบถ่วงน้ำหนัก จากตัวอย่าง จะได้ว่า ผลตอบแทนคาดหวังอยู่ที่ 6.6% ต่อปี แต่ความผันผวนคาดหวังยังสูงอยู่ที่ 9.9% ต่อปี เราสามารถลดความผันผวนลงโดยการเพิ่มสัดส่วนการลงทุนในตราสารหนี้และลดสัดส่วนการลงทุนในหุ้นขนาดเล็ก

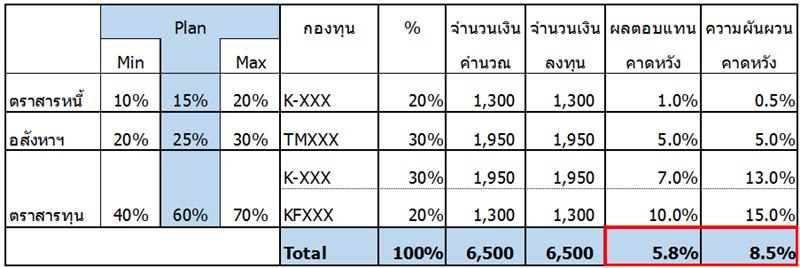

ตัวอย่าง หลังการปรับสัดส่วนการลงทุนในแต่ละกองทุน

จะเห็นได้ว่าเมื่อทดลองปรับสัดส่วนตราสารหนี้และอสังหาริมทรัพย์ขึ้นไปสูงสุดที่ 20% และ 30% ตามลำดับ โดยลดสัดส่วนของหุ้นขนาดเล็กลง ทำให้ค่าความผันผวนคาดหวังลดลง 1.4% ต่อปี (จาก 9.9% ต่อปี เหลือ 8.5% ต่อปี) ในขณะที่ผลตอบแทนคาดหวังลดลง 0.8% ต่อปีเท่านั้น (จาก 6.6% ต่อปีเหลือ 5.8% ต่อปี)

สรุป : หากทำการลงทุนตามพอร์ตตัวอย่าง ผลตอบแทนคาดหวังจากการลงทุนอยู่ที่ปีละ 5.8% สูงกว่าผลตอบแทนที่ต้องการ (3% ต่อปี) อย่างไรก็ตามผลการลงทุนจริงอาจไม่สอดคล้องกับผลตอบแทนคาดหวังซึ่งเป็นผลการดำเนินงานในอดีต ผู้ลงทุนควรพิจารณาข้อเท็จจริงข้อนี้อยู่เสมอ และสำหรับท่านที่ต้องการลงทุนที่ให้ผลตอบแทนใกล้เคียง 3% และมีความผันผวนต่ำที่สุด สามารถทดลองทำได้ด้วยตนเองโดยด้วยขั้นตอนดังที่กล่าวมา

หมายเหตุ : บทความนี้ไม่มีวัตถุประสงค์ในการชี้แนะหรือแนะนำการลงทุนในกองทุนโดยเฉพาะเจาะจง ไม่มีวัตถุประสงค์ในการแนะนำพอร์ตการลงทุน ผู้เขียนต้องการแสดงให้เห็นถึงวิธีการคิด และเลือกลงทุนในกองทุนรวมด้วยตนเอง เพื่อเป็นแนวทางในการศึกษาเท่านั้น

ติดตามข่าวสารจาก Brand Inside ได้จาก Facebook ของเรา