ช่วงนี้เห็นสาขาธนาคารยุบไปรวมกับสาขาใกล้ๆ ไม่ก็ย้ายไปตั้งอยู่บนห้างฯ แต่ใครจะรู้ว่า 3-4 ปีที่ผ่านมาสาขาธนาคารลดลงกว่า 300 สาขา!! แล้วพนักงานสาขาเขาจะไปทำอะไรกัน ลูกค้าจะติดต่อแบงก์อย่างไร

แบงก์ชาติเผย 4 ปีนี้ธนาคาร “ยุบ โยก ย้าย” สาขากว่า 300 แห่ง

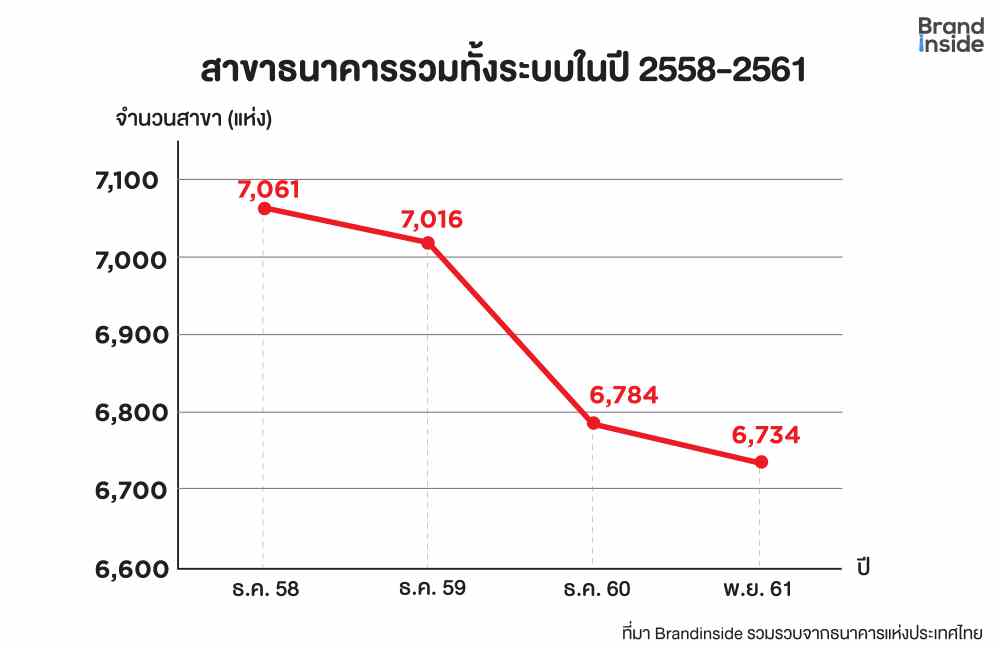

Brandinside ค้นข้อมูลจากธนาคารแห่งประเทศไทย (ธปท.) พบว่า เดือนพ.ย. 2561 นี้สาขาธนาคารทั้งระบบอยู่ที่ 6,734 สาขา ลดลงกว่า 327 สาขาจากปลายปี 2558 ที่อยู่ 7,061 สาขา

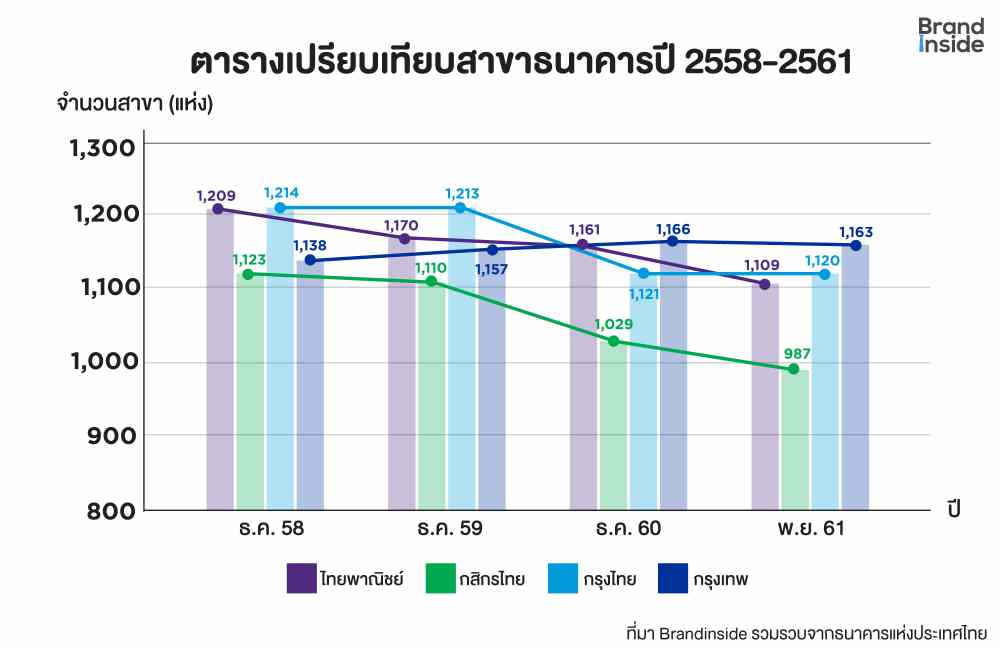

โดยธนาคารที่ปิดสาขามากที่สุดคือ ธนาคารกสิกรไทย (KBank) ปิดสาขาไป 136 สาขา รองลงมาคือ ธนาคารไทยพาณิชย์ (SCB) ปิดไป 100 สาขา และธนาคารกรุงไทย (KTB) ปิดสาขาไป 94 สาขา แต่แบงก์ใหญ่ที่เพิ่มสาขาคือ ธนาคารกรุงศรีอยุธยา (BAY) 28 สาขา และธนาคารกรุงเทพ (BBL) เพิ่มขึ้น 25 สาขา

ผู้บริหารหลายธนาคารไม่ว่าจะ KBank SCB KTB ต่างบอกเป็นเสียงเดียวกันว่า สาขาของธนาคารต้องเปลี่ยนได้แล้ว ทั้งเปลี่ยนรูปแบบจากเดิมที่ให้บริการทุกสิ่งอย่าง หันมาให้บริการเรื่องที่ซับซ้อนยิ่งขึ้น เช่น ให้คำปรึกษาด้านการลงทุน เป็นที่ปรึกษาให้ SME เจาะลูกค้ากลุ่ม Wealth รวมไปถึงการพัฒนาสาขาที่มีแต่เครื่องอัตโนมัติไม่ต้องมีพนักงานในสาขา

อย่างที่เราเห็นสาขารูปแบบใหม่ เช่น K ONLINESHOP SPACE ให้บริการลูกค้าที่อยากทำธุรกิจออนไลน์ SCB Express สาขาที่ทำธุรกรรมผ่านตู้อัตโนมัติได้ง่ายขึ้น (แต่มีพนักงานช่วยแนะนำ) BAY และ KTB ที่เปิดตัวสาขาเพื่อลูกค้า Wealth

ปิดสาขาแล้วพนักงานแบงก์จะไปทำอะไร?

สารัชต์ รัตนาภรณ์ รองผู้จัดการใหญ่อาวุโส ผู้บริหารสูงสุดลูกค้าบุคคลและผู้บริหารสูงสุดเครือข่ายสาขา ธนาคารไทยพาณิชย์ บอกว่า ปัจจุบันสถิติธุรกรรมช่องทางสาขาของ SCB ลดลง 20% จาก 13 ล้านรายการ/เดือน เหลือ 10 ล้านรายการ/เดือน และถ้าปี 2019 ถ้ายังเห็นธุรกรรมที่สาขาลด อาจะเห็นการลดอีก 100-124 สาขา จากปี 2018 ที่ปิดสาขาไปแล้วกว่า 140 สาขา

“ลูกค้าเปลี่ยนมาทำธุรกรรมบนมือถือมากขึ้น หลังจากมีการยกเลิกค่าธรรมเนียมช่องทางดิจิทัล ส่วนสาขาแบงก์ที่ปิดไปกว่า 140 สาขา ทำให้เรายกระดับพนักงานเป็นที่ปรึกษาการเงินได้ 2,000 คน ขณะเดียวกันแม้ว่าปีนี้สาขาจะลดลงมากที่สุด แต่ลูกค้ารายย่อยเพิ่มขึ้นเป็น 16 ล้านคนจากก่อนหน้าอยู่ที่ 14 ล้านคน”

ธนาคารต้องอยู่ทุกที่ที่มีคนหรือไม่ต้องไปตั้งสาขาเองก็ได้?

เมื่อสาขาธนาคารต้องเข้าถึงไลฟ์สไตล์ เข้าถึงคนทุกกลุ่มมากขึ้นไม่ว่าจะผู้สูงอายุ หรือคนรุ่นใหม่ ดังนั้นสาขาต้องเป็นให้มากกว่าสาขาธนาคาร อย่งตอนนี้เราจะเห็นสาขาที่ Stand alone ที่ตั้งอยู่เป็นเอกเทศจะลดลง สาขาแบงก์จะเข้าไปอยู่ในจุดที่มีคนเยอะๆ เช่น ห้างสรรพสินค้า ชุมชน ฯลฯ มากขึ้น

แต่การปิดสาขาไมได้แปลว่าธนาคารจะไม่มีจุดบริการลูกค้า เพราะธนาคารเริ่มมองหาตัวแทนเพื่อให้บริการทางการเงิน อย่าง Banking Agent เช่น ไปรษณีย์ไทย ที่เป็นตัวแทนให้บริการรับฝากเงินจากหลายธนคาร ตู้บุญเติมที่ร่วมมือกับ BAY และร้านสะดวกซื้ออย่าง 7-Eleven ที่รับฝาก-ถอนเงิน รวมไปถึงความร่วมมือกับ เทเลคอม เช่น AIS ร่วมกับแบงก์ CIMB Thai เปิด Beat Banking ธนาคารดิจิทัลขึ้นมา

-

เมื่อแบงก์ลดสาขา ธ.เร่งเปิดช่องให้ลูกค้าฝากเงินสดเข้าบัญชี นอกธนาคารได้

-

KBank จับมือ LINE ให้ลูกค้ากว่า 44 ล้านคนขอสินเชื่อง่ายขึ้นแค่เปิดแอพฯ บนมือถือ

แน่นอนว่าทุกธนาคารต้องปรับใช้เทคโนโลยีกับสาขาธนาคาร และเพิ่มบริการการเงินใหม่ๆ ล่าสุดธนาคารหันไปร่วมมือกับ Non-Bank คือ KBank จับมือกับ LINE ตั้งบริษัท กสิกร ไลน์ จำกัด เพื่อเจาะประชากรไทยกว่า 44 ล้านคนที่ไม่มีบัญชีธนาคาร แต่แบงก์ดิจิทัลก็มีในไทยมานานแล้วเช่น ME by TMB และ Beat Banking

แต่แบงก์เล็กยังต้องขยายสาขาเพราะอะไรล่ะ?

ธนาคารขนาดเล็กอย่าง CIMB Thai เคยบอกว่าจะมุ่งสู่ดิจิทัลไม่เน้นสาขาแล้วปัจจุบันมีอยู่ 84 สาขา จากปี 2555 มีอยู่ถึง 165 สาขา ด้าน ธนาคารสแตนดาร์ดชาร์เตอร์ด ไทย ที่ปัจจุบันเหลือแค่ 1 สาขา จากปี 2555 มีอยู่ 27 สาขา ที่ลดลงขนาดนี้เพราะแบงก์เปลี่ยนนโยบายขายธุรกิจรายย่อยออกไปจากพอร์ททั้งหมด เหลือแต่ลูกค้ารายใหญ่สาขาเลยดูไม่จำเป็นอีกต่อไป

แต่แบงก์เล็กอีกหลายที่ที่เพิ่มสาขาอย่างเข้มข้นคือ ธนาคารไทยเครดิตเพื่อรายย่อย แม้ปัจจุบันจะมีแค่ 209 สาขา แต่ขยายตัวรวดเร็วมากจากปี 2558 ที่มีอยู่ 74 สาขา

วิญญู ไชยวรรณ ประธานเจ้าหน้าที่บริหาร ธนาคารไทยเครดิตเพื่อรายย่อยในเครือ บมจ.ไทยประกันชีวิต บอกว่า เน้นเจาะกลุ่มลูกค้าธุรกิจรายย่อยในตลาดสดที่มีอยู่กว่า 10,000 แห่งทั่วประเทศ ซึ่งลูกค้ากลุ่มนี้มีอยู่ 1 ล้านราย ธนาคารมีการปล่อยสินเชื่อไม่มีหลักประกันเพิ่มขึ้น เช่น นาโนไฟแนนซ์

แบงก์อื่นๆ จำนวนสาขายังมีการปรับเปลี่ยนต่อเนื่อง เพราะตัวเลขที่ปิดสาขาวันนี้อาจจะเปิดเพิ่มในช่วงปีหน้าถ้าเขาหาที่ตั้ง หรือรูปแบบี่เหมาะสมได้แล้ว

สรุป

ธนาคารยังต้องมีสาขาเพื่อให้บริการลูกค้าต่อไป แต่จะต้องเปลี่ยนรูปแบบ เปลี่ยนบริการที่อยู่ในสาขาให้ตอบสนองลูกค้าได้มากที่สุด เช่น ที่ปรึกษาการลงทุน ฯลฯ โดยเฉพาะบริการการเงินผ่านโทรศัพท์มือถือ ปีหน้าแบงก์จะแข่งกันให้สินเชื่อผ่านแอพฯ คงต้องจับตาว่าแบงก์ในอนาคตจะพัฒนาเป็นแบบไหน?

ที่มา มติชน, Posttoday (1) (2), ประชาชาติธุรกิจ, ธนาคารแห่งประเทศไทย

ติดตามข่าวสารจาก Brand Inside ได้จาก Facebook ของเรา