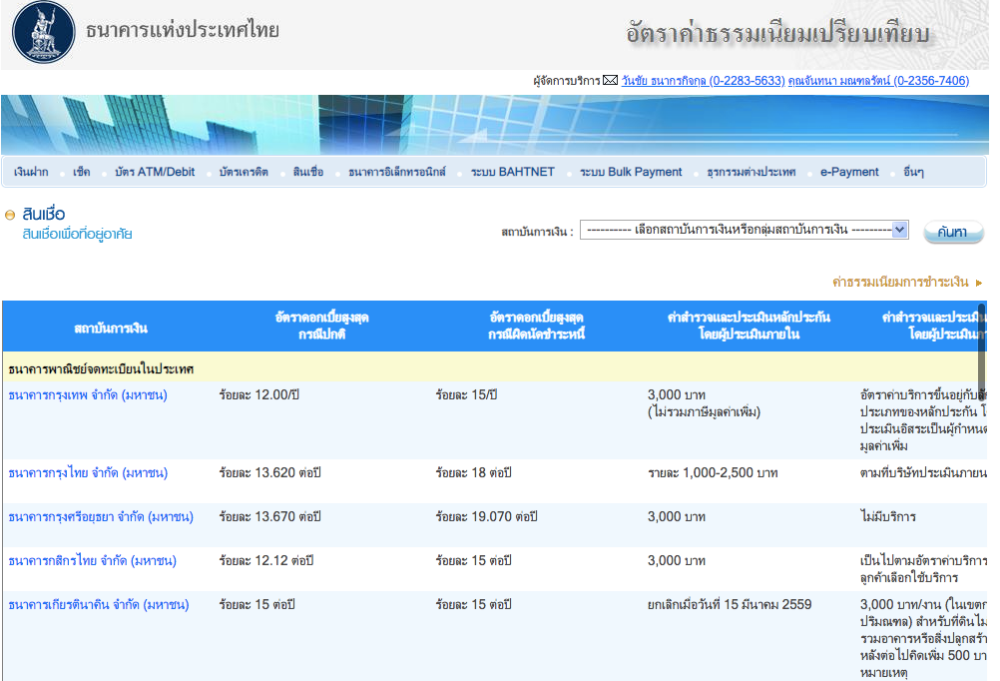

ขอสินเชื่อธนาคารนอกจากใช้เวลานาน ดอกเบี้ยยังแพงเช่น สินเชื่อบ้านประมาณ 6-7% ต่อปี สินเช่ือบัตรเครดิต 18%ต่อปี สินเชื่อรถยนต์ 5-6%ต่อปี และหลายครั้งเห็นข่าวจากหลายสำนักบอกว่าธนาคารเพิ่มดอกเบี้ยเงินกู้ เพราะ NPL หรือหนี้เสียสูงขึ้น NPL มีบทบาทต่อสินเชื่อมาขนาดนั้นเลยหรือ?

-

อยากกู้เงินต้องรู้ ! ธปท. เผย 3 เกณฑ์พิจารณาสินเชื่อ ทั้งแบงก์-นอนแบงก์-บัตรเครดิต

-

ทำไมแบงก์ชาติต้องคุมเข้มสินเชื่อเช่าซื้อรถ หนี้เสียกลุ่มนี้มีพฤติกรรมน่าห่วงอย่างไร?

หนี้เสีย – NPL คืออะไร?

ข้อมูลจากธนาคารแห่งประเทศไทย (ธปท.) ระบุว่า หนี้ไม่ก่อให้เกิดรายได้ หรือ NPL (Non-performing Loan) คือ สินเชื่อค้างชำระมากกว่า 3 เดือนติดต่อกัน (ถ้าค้างจ่ายค่างวดติดกัน 30-90 วันเป็นกลุ่มที่ต้องจับตามองเป็นพิเศษเรียกว่า Special mention (SM))

เมื่อลูกค้าค้างชำระหนี้ หรือค้างจ่ายค่างวดติดกัน 3 เดือนขึ้นไป ธนาคารจะติดตามหนี้บ่อยขึ้น แต่ถ้าเป็นสินเชื่อรถยนต์จะสามารถเข้าสู่ขั้นตอนยึดทรัพย์ได้แล้ว และบางสัญญากู้ถ้าผิดนัดชำระหนี้ตามที่กำหนดจะเพิ่มอัตราดอกเบี้ยเงินกู้ (ทั้งเงินต้นและดอกเบี้ยที่ค้างอยู่) เช่น สินเชื่อบ้านดอกเบี้ยปัจจุบันอยู่ที่ 6% เมื่อเบี้ยวไม่จ่ายหนี้ครบ 75 วัน ดอกเบี้ยเงินกู้จะขยับเป็น 13% หรือสินเชื่อเพื่อการทำธุรกิจของ SME เมื่อลูกค้าไปขอปรับโครงสร้างหนี้กับธนาคารแล้ว ธนาคารมักให้ลูกค้าเซ็นสัญญาเพิ่มอีกใบ ส่วนใหญ่จะระบุว่าถ้าผิดนัดชำระหนี้เพียง 1 วัน ลูกค้าต้องจ่ายดอกเบี้ยเพิ่มขึ้นเป็น 15% ทันที เป็นต้น

NPL กับเครดิตบูโร เกี่ยวกันอย่างไร?

เครดิตบูโร (NCB) คือ ศูนย์ข้อมูลเครดิตที่จะรวบรวม และเก็บข้อมูลพฤติกรรมการเงินลูกค้าจากสถาบันการเงินเอกชน และภาครัฐมาไว้ด้วยกัน วัตถุประสงค์คือมาช่วยลดความเสี่ยงและเพิ่มประสิทธิภาพในการให้สินเชื่อ เพื่อป้องกันปัญหาหนี้เสียในระบบเศรษฐกิจ หรือหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL)

ดังนั้นทั้งลูกค้าที่พฤติกรรมการชำระหนี้ดี และค้างชำระจะถูกส่งมาที่ NCB ทั้งหมด และเป็นหนึ่งในฐานข้อมูลที่ธนาคาร และสถาบันการเงินใช้พิจารณาว่าให้สินเชื่อลูกค้าคนนี้ดีไหม? แต่ธนาคารจะเข้ามาใช้ข้อมูลนี้ไม่ได้ถ้าลูกค้าไม่อนุญาตให้ธนาคารใช้ข้อมูลนี้

ไม่จ่ายหนี้บ่อยๆ ประวัติไม่ดีก็ขอสินเชื่อยาก ดอกเบี้ยแพงจริงหรือ?

สถาบันการเงินทั้งที่เป็นธนาคาร และไม่ใช่ธนาคาร (Non-Bank) อยากปล่อยสินเชื่อกันทั้งนั้น แต่ถ้าให้สินเชื่อแล้วไม่ได้เงินคืนก็ขาดทุน ดังนั้นสถาบันการเงินทุกแห่งต้องประเมินความเสี่ยงที่จะเบี้ยวหนี้ของลูกค้าผ่านข้อมูลหลายอย่าง เช่น รายได้ต่อเดือน พฤติกรรมการใช้จ่าย การชำระหนี้ ดู NCB ดู Credit Scoring (คะแนนเคดิต) ของแต่ละบุคคล หลักประกัน ฯลฯ

ตอนนี้การแข่งขันปล่อยสินเชื่อในธุรกิจธนาคารก็สูงมาก เลยมักเห็นข่าวธนาคารหันมาปล่อยสินเชื่อในกลุ่มลูกค้าที่รายได้สูง และกลุ่มพฤติกรรมดี จ่ายหนี้ตรงเวลา หรือมีหลักประกัน มีลุ้นที่จะได้ดอกเบี้ยเงินกู้ถูกกว่าคนที่ค้างชำระหนี้บ่อยๆ ซึ่งปัจจุบันคนที่ความเสี่ยงสูง เช่น จ่ายหนี้ไม่ตรงเวลา เป็น NPL มาก่อน ก็ขอสินเชื่อยาก หรือได้แพกเกจดอกเบี้ยเงินกู้ที่สูงกว่าคนทั่วไป

สาเหตุหลักที่สถาบันการเงินต้องคิดดอกเบี้ยเงินกู้ กับคนที่เบี้ยวหนี้แพงเพราะ ต้นทุนธนาคารเพิ่มขึ้นส่วนแรกคือ เมื่อลูกค้าเป็น NPL ธนาคารต้องตั้งสำรองเงินตามเกณฑ์ของธนาคารแห่งประเทศไทย การกันเงินมาตั้งไว้โดยที่ธนาคารห้ามนำไปใช้ ซึ่งแบงก์ชาติตั้งเกณฑ์นี้เพื่อให้ลูกค้าที่ฝากเงินมั่นใจว่าเงินฝากจะไม่หายไปไหน ธนาคารมีคืนให้ลูกค้าแน่นอนไม่ว่าลูกค้าจะเบี้ยวหนี้

สรุป

NPL คือ ตัวเลขที่บอกว่าหนี้เสียของธนาคารมีอยู่เท่าไหร่ และเป็นหนึ่งในต้นทุนของธนาคารในการปล่อยสินเชื่อ แต่เมื่อธุรกิจหลักธนาคารคือการปล่อยสินเชื่อ เลยเห็นแบงก์แข่งขันกันให้สินเชื่อคนที่ความเสี่ยงต่ำ เช่น ลูกค้ารายได้สูงเพราะมีความเสี่ยงที่จะค้างชำระน้อยกว่าคนรายได้น้อย ส่วนเครดิตบูโรเป็นฐานข้อมูลเท่านั้น พฤติกรรมของลูกค้าต่างหากที่เป็นส่วนสำคัญว่าธนาคารจะปล่อยกู้หรือไม่ ถ้าเป็นคนมีรายได้ จ่ายหนี้ตรงเวลา ถึงวันไหนไม่มีเงินจ่ายค่างวดก็เข้าไปเจรจากับธนาคารก่อน ย่อมดีกว่าเบี้ยวหนี้ตามสโลแกน “ไม่มี ไม่หนี ไม่จ่าย” ซึ่งส่งผลต่อเครดิตของตัวเองในอนาคตแน่นอน

ที่มา บทความของธปท., NCB

- Credit Scoring Model : เครื่องมือในการประเมินคุณภาพสินเชื่อ

- การ deleverage ของหนี้ภาคครัวเรือนไทยและนัยต่อเศรษฐกิจ

- คำอธิบายข้อมูล

ติดตามข่าวสารจาก Brand Inside ได้จาก Facebook ของเรา