ใครที่ติดตามอ่านเรื่องราวของ Unit Linked มาแล้ว ตอนที่ 1 เจาะลึกกองทุน และ ตอนที่ 2 การลงทุน Unit Linked แนะนำให้ไปอ่านตอนที่ 3 กันต่อได้เลย ในครั้งนี้ เรามาดูกันว่า จะสามารถประยุกต์ใช้ Unit Linked ในการวางแผนการเงินอย่างไรบ้าง ขั้นแรกมาดูข้อดี ข้อเสียของตัว Unit Linked กันก่อน

ข้อดี

- เป็นแบบประกันควบการลงทุน เพิ่มโอกาสสร้างผลตอบแทนที่สูงกว่าแบบประกันสะสมทรัพย์หรือ ออมทรัพย์ทั่วไป

- ไม่ต้องปวดหัวกับการเลือกกองทุน เนื่องจากบริษัทกำหนดให้เราเลือกลงทุนในกองทุนที่กำหนดให้เท่านั้น

- กรณีเสียชีวิต ได้รับความคุ้มครองสูงสุดระหว่าง มูลค่ากรมธรรม์ กับ ทุนประกันภัย หรือ ให้ความคุ้มครองสูงสุดเท่ากับทุนประกันภัย + มูลค่ารับซื้อคืนหน่วยลงทุน (ตามข้อกำหนดของแต่ละบริษัท)

- ใช้สำหรับเติมเต็มความคุ้มครองสูงสุด 120 เท่า ของเบี้ยประกันภัย (ตามข้อกำหนดของแต่ละบริษัท)

- มีบริการสับเปลี่ยนกองทุนอัตโนมัติฟรี (จำกัดจำนวนครั้งตามข้อกำหนด) ช่วยให้ผู้ลงทุน หรือ ผู้เอาประกัน สามารถรักษาสัดส่วนการลงทุนได้ตลอดการลงทุน

ข้อเสีย

- ไม่สามารถรับรองผลตอบแทนจากการเลือกลงทุนได้ ทำให้ผู้เอาประกัน มีความเสี่ยงที่จะได้รับเงินน้อยกว่าที่คาดไว้ ดังนั้น ผู้เอาประกันมีโอกาสขาดทุนจากการลงทุน

- เสียโอกาสในการลงทุน เนื่องจากไม่สามารถเลือกกองทุนอื่นที่ให้ผลตอบแทนดีกว่า ความผันผวนต่ำกว่า หรือนโยบายการลงทุนที่น่าสนใจกว่า หากบริษัทประกันไม่อนุญาต

- เบี้ยประกัน สามารถลดหย่อนภาษีได้บางส่วน (เฉพาะส่วนที่เป็นค่าใช้จ่ายในการดำเนินการประกันภัย ค่าธรรมเนียมรักษากรมธรรม์ ค่าธรรมเนียมการบริหารกรมธรรม์และค่าการประกันภัย เท่านั้น) ไม่เหมาะสำหรับคนที่ต้องการลดหย่อนภาษี

- ค่าธรรมเนียม 2 ต่อ โปรดศึกษาโครงสร้างการคิดค่าธรรมเนียมโดยละเอียดอีกครั้ง

สรุปในมุมของการลงทุน

- Unit linked ดูน่าสนใจในเรื่องของการสับเปลี่ยนกองทุนอัตโนมัติ แต่จะดูไม่สวยเมื่อดูในเรื่องของการถูกจำกัดโอกาสในการลงทุนเฉพาะกองทุนที่บริษัทประกันเลือกมา

สรุปในมุมของการประกันชีวิต

- Unit linked น่าสนใจในเรื่องของทุนประกันคุ้มครองสูง สำหรับท่านใดที่ต้องการเน้นความคุ้มครองชีวิต แต่อย่าลืมเปรียบเทียบเรื่องความคุ้มครองกับประกันแบบ ชั่วระยะเวลา ซึ่งเน้นเรื่องความคุ้มครองสูงเช่นกัน

- กรมธรรม์ Unit linked ลดหย่อนภาษีได้ไม่เต็มที่ หากต้องการลดหย่อนภาษี ควรเลือกแบบประกันชนิดอื่น

เมื่อพิจารณาข้อดีข้อเสียทั้งในมุมการลงทุนและการประกันแล้วพบว่า Unit link เหมาะสำหรับท่านที่

- ไม่ต้องการยุ่งยากเรื่องการค้นหากองทุนรวม และมีการจัดพอร์ตการลงทุนสำเร็จรูปบริการ(แม้ในปัจจุบันจะมีกองทุน และพอร์ตแนะนำจากสถาบันการเงิน และ Website ต่าง ๆ)

- ต้องการวงเงินคุ้มครองชีวิตสูงกว่าแบบชั่วระยะเวลาโดยทั่วไป

- ไม่ต้องการใช้สิทธิประโยชน์ในการลดหย่อนภาษีเพิ่มเติมจาก ประกันชีวิต LTF, RMF, ประกันบำนาญและอื่นๆ

- ต้องการเลือกลงทุนผ่าน Unit linked และมีความเข้าใจเรื่องความเสี่ยงจากการลงทุน

จะเห็นได้ว่าผลิตภัณฑ์ Unit Linked เป็นแบบประกันเฉพาะกลุ่มที่ต้องการลงทุนควบคู่ไปกับการได้รับความคุ้มครอง ไม่ต้องการความยุ่งยากซับซ้อน และไม่ต้องการสิทธิทางภาษี อย่างไรก็ตามสำหรับคนโดยทั่วไป เรามีทางเลือกใดอีกหรือไม่ที่จะได้ลงทุนและรับความคุ้มครองในขณะเดียวกัน

ตัวอย่าง วางแผนลงทุนพร้อมรับความคุ้มครอง

นางสาว สวย สนุกสนาน อายุ 35 ปี รับผิดชอบค่าใช้จ่ายที่บ้านในการเลี้ยงดูพ่อแม่ อายุ 75 ปี ทั้งคู่ คิดเป็นค่าใช้จ่าย 20,000 บาทต่อเดือน จากการสำรวจรายรับรายจ่ายส่วนตัวพบว่า มีเงินที่สามารถลงทุนได้ เดือนละ 5,000 บาท หรือ 60,000 บาทต่อปี ต้องการวางแผนเพื่อที่จะลงทุนในระยะยาวเพื่อวัยเกษียณ แต่ในขณะเดียวกันก็ต้องการความคุ้มครอง (ในส่วนของความคุ้มครอง อยากให้มีความคุ้มครองนานไม่เกิน 15 ปี) และได้สิทธิในการลดหย่อนภาษี

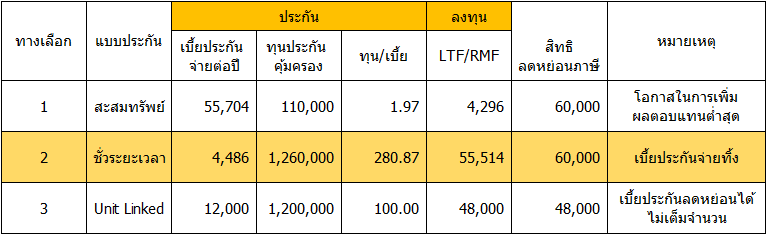

ทางเลือกที่ 1: สวย เลือกใช้แบบประกันสะสมทรัพย์ หรือ ออมทรัพย์

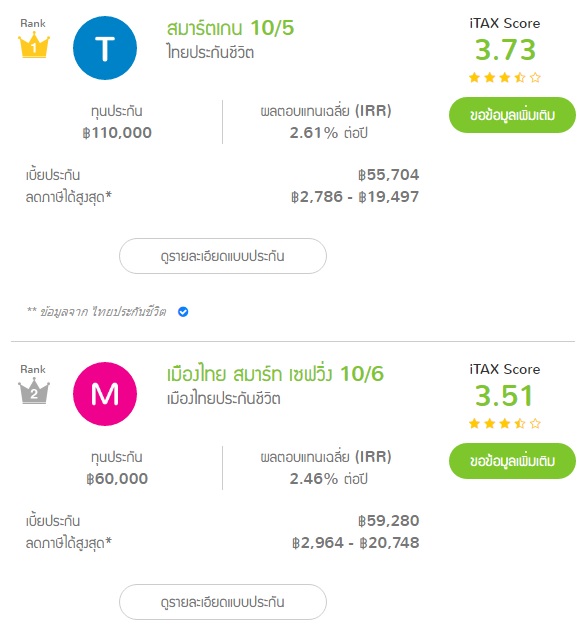

ในตัวอย่างเรื่องแบบประกัน ใช้ข้อมูลจาก https://www.itax.in.th/market เลือกระบุเงื่อนไขเบี้ยประกัน 60,000 บาท ระยะเวลาคุ้มครอง 10-20 ปี และผลลัพธ์ที่ได้คือ

แบบประกันสมาร์ตเกน 10/5 จาก ไทยประกันชีวิต และ เมืองไทยสมาร์ทเซฟวิ่ง 10/6 จากเมืองไทยประกันชีวิต โดยทั้ง 2 แบบให้ IRR ออกมาที่ 2.61% และ 2.46% ต่อปี ตามลำดับ ในส่วนของทุนประกันอยู่ที่ 110,000 บาท และ 60,000 บาท ตามลำดับ ซึ่งไม่เพียงพอในการรับมือกับความเสี่ยงหาก สวย เสียชีวิตก่อนวัยอันควร (ทุนประกันที่เหมาะสม สำหรับค่าใช้จ่ายพ่อแม่ในช่วงเวลาปรับตัว 3-5 ปี หรือประมาณ 720,000-1,200,000 บาท)

ทางเลือกที่ 2: สวย เลือกใช้ประกันแบบชั่วระยะเวลา เพื่อให้ได้ทุนประกันตามที่ต้องการ

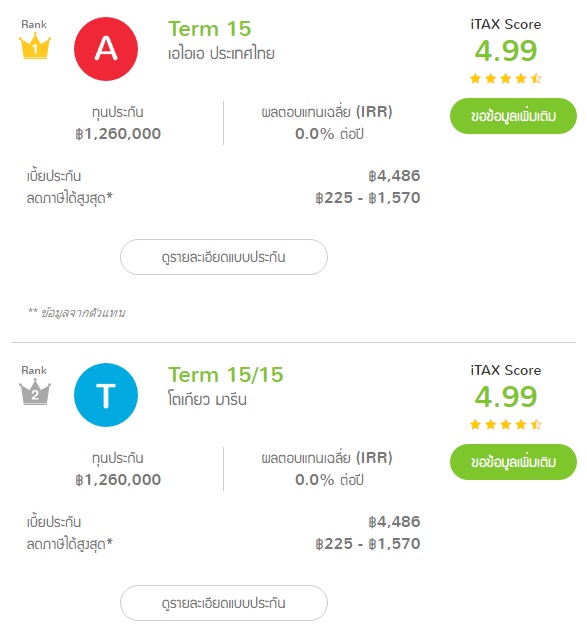

ในตัวอย่างเรื่องแบบประกัน ผมใช้ข้อมูลจาก https://www.itax.in.th/market เลือกระบุเงื่อนไขเบี้ยประกัน 4,500 บาท ระยะเวลาคุ้มครอง 15 ปี เพื่อให้ได้ความคุ้มครองตามต้องการและผลลัพธ์ที่ได้คือ

แบบประกัน Term 15 จาก เอไอเอ ประเทศไทย และ Term 15/15 จากโตเกียว มารีน โดยทั้ง 2 แบบให้ IRR ออกมา 0% ต่อปี (คือ หากไม่เสียชีวิตภายใน 15 ปี ไม่ได้รับเบี้ยประกันคืน) ในส่วนของทุนประกันอยู่ที่ 1,260,000 บาทเท่ากัน โดย สวย ต้องจ่ายเบี้ยประกัน 4,486 บาทต่อปี (ลดภาษีได้) ได้รับความคุ้มครอง 1,260,000 บาท

ทางเลือกที่ 2 สวย จะยังเหลือเงินลงทุนอีกประมาณ 55,500 บาท จากเงินทั้งหมด 60,000 บาท

แนะนำให้ สวย เลือกลงทุนในกองทุน LTF, RMF เพื่อรับสิทธิประโยชน์ทางภาษี และโอกาสในการสร้างผลตอบแทนเพิ่มเติมโดยหากเลือกลงทุนในหุ้น ด้วยระยะเวลาการลงทุนนานถึง 15 ปี คาดหวังผลตอบแทนเฉลี่ยอยู่ที่ประมาณ 7%-10% ต่อปี ก็จะได้รับผลตอบแทนโดยรวมมากกว่าประกันแบบสะสมทรัพย์

ทางเลือกที่ 3: สวย เลือกใช้ประกันแบบ Unit Linked ที่ให้ความคุ้มครองสูงสุด 120 เท่า*ของเบี้ยประกัน

เนื่องจาก เงื่อนไขเบี้ยประกันต่ำสุดอยู่ที่ 12,000 บาทต่อปี (สวย มีสิทธิเลือกรับความคุ้มครอง ตั้งแต่ 1,200,000 – สูงสุด 1,440,000 บาท) หากเสียชีวิตก่อน สวย จะได้รับเงินชดเชย เท่ากับทุนประกัน + มูลค่าขายคืนหน่วยลงทุน และเมื่อครบ 15 ปี สวย มีสิทธิเลือกปิดบัญชี รับมูลค่ากรมธรรม์คืน หรือจะลงทุนต่อเนื่องก็ทำได้ แต่ใช้สิทธิในการลดหย่อนภาษีได้เฉพาะส่วนที่เป็นค่าใช้จ่ายในการดำเนินการประกันภัย ค่าธรรมเนียมรักษากรมธรรม์ ค่าธรรมเนียมการบริหารกรมธรรม์และค่าการประกันภัย เท่านั้น

ทางเลือกที่ 3 สวย จะยังเหลือเงินลงทุนทั้งหมดประมาณ 48,000 บาท แนะนำให้เลือกลงทุนในกองทุนรวม LTF/RMF เช่นเดียวกับกรณีที่ 2

*หมายเหตุ : ความคุ้มครองสูงสุด 120 เท่า มีเฉพาะบางบริษัทและบางรูปแบบเท่านั้น โปรดศึกษาและทำความเข้าใจเงื่อนไขจากตัวแทนที่ท่านปรึกษาอีกครั้ง Unit Linked ความคุ้มครองสูง อาจไม่ใช่คำตอบที่ดีที่สุด

ปัจจัยที่ควรพิจารณา ก่อนเลือกบริษัทประกัน เพื่อทำ Unit Linked

- จำนวนและคุณภาพของกองทุนที่สามารถเลือกลงทุนได้

- เงื่อนไขการคิดค่าธรรมเนียมต่าง ๆ

- เงื่อนไขการสับเปลี่ยนกองทุนอัตโนมัติ

- เบี้ยประกัน และ ทุนประกัน ควรสูงกว่าแบบชั่วระยะเวลา

- เปรียบเทียบเงื่อนไขของแต่ละบริษัทประกันก่อนการตัดสินใจ

สรุปทางเลือก

จากตัวอย่างของ สวย หวังว่าจะทำให้หลาย ๆ ท่านเข้าใจวิธีการในการประยุกต์ใช้ แบบประกัน ควบคู่กับการลงทุนเพื่อให้สอดคล้องกับความต้องการ ของแต่ละท่านมากขึ้นนะครับ

ติดตามข่าวสารจาก Brand Inside ได้จาก Facebook ของเรา