Robo advisor เป็น Fintech ด้านบริหารความมั่งคั่งออนไลน์ ที่รองรับความต้องการใช้บริการแนะนำการลงทุนแก่นักลงทุนทั่วไป มีจุดเด่นเรื่องต้นทุนการให้บริการที่ต่ำ และมีแนวโน้มพัฒนาไปสู่การให้บริการรอบด้านแบบสถาบันการเงินในอนาคต

SCB EIC ได้เวิเคราะห์ว่า เทคโนโลยี Robo advisor เป็นโอกาสเสริมคุณภาพบริการด้านการจัดการความมั่งคั่งของสถาบันการเงิน เพื่อพัฒนาประสิทธิภาพการให้บริการ รวมถึงรักษาและขยายส่วนแบ่งตลาดในธุรกิจดังกล่าว

Robo advisor คือเทคโนโลยีทางการเงิน (Fintech) ที่ให้บริการแนะนำการลงทุนแบบออนไลน์แก่นักลงทุนทั่วไป การแนะนำการลงทุนเป็นบริการในหมวดบริหารความมั่งคั่ง (wealth management) ซึ่งรวมการจัดการการลงทุน (investment management) ที่ปรึกษาทางการเงิน (financial advisor) และการวางแผนทางการเงิน (financial planning) เข้าไว้ด้วยกัน

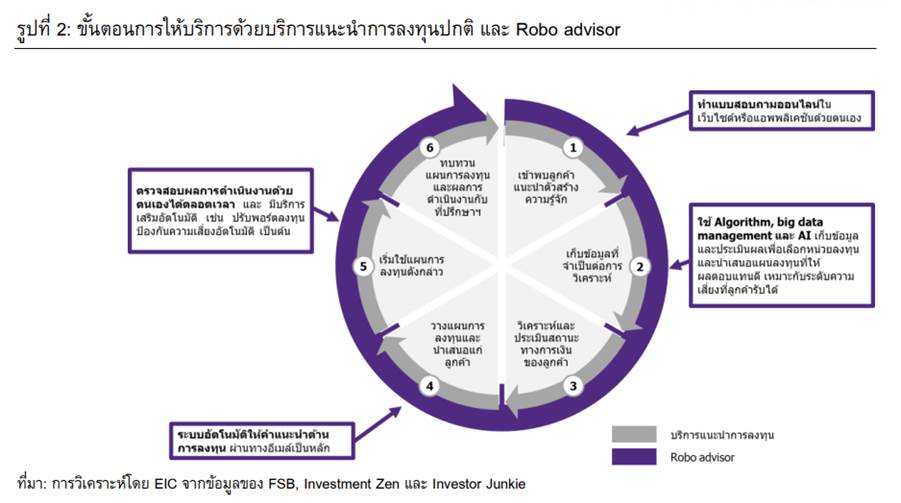

ที่ผ่านมาเน้นให้บริการแก่กลุ่มลูกค้าที่มีความมั่งคั่งสูง (High Net Worth Individuals) ทำให้บุคคลทั่วไปเข้าถึงบริการเหล่านี้ไม่ง่ายนัก ผู้ประกอบการ startup จึงได้พัฒนาเทคโนโลยีทางการเงินที่ให้คำแนะนำด้านการลงทุนส่วนบุคคลทั่วไปขึ้นมา ซึ่งเรียกว่า Robo advisor ซึ่งประกอบด้วยอัลกอริทึม (algorithm) การจัดการข้อมูลจำนวนมาก (Big Data management) และสมองกล (Artificial Intelligence) มาใช้ร่วมกับการให้คำปรึกษาด้านการเงิน (financial advisory) เพื่อวางแผนการลงทุนในสินทรัพย์ทางการเงินประเภทต่างๆ

Fintech ผู้พัฒนา Robo advisor สู่นักลงทุนทั่วไป

ด้วยบริการที่เข้าถึงคนส่วนใหญ่และมีความหลากหลาย ทำให้ Robo advisor กลายเป็น Fintech อันดับหนึ่งที่น่าจับตามองของภาคอุตสาหกรรมการเงินทั่วโลก Robo advisor ถูกพัฒนาขึ้นเพื่อทดแทนการให้คำปรึกษาด้านการออมและการลงทุนแบบตัวต่อตัว (face to face advisory) โดยมีวัตถุประสงค์เพื่อลดต้นทุนในการให้บริการการแนะนำด้านการลงทุนและบริหารความมั่งคั่งแก่บุคคลทั่วไป

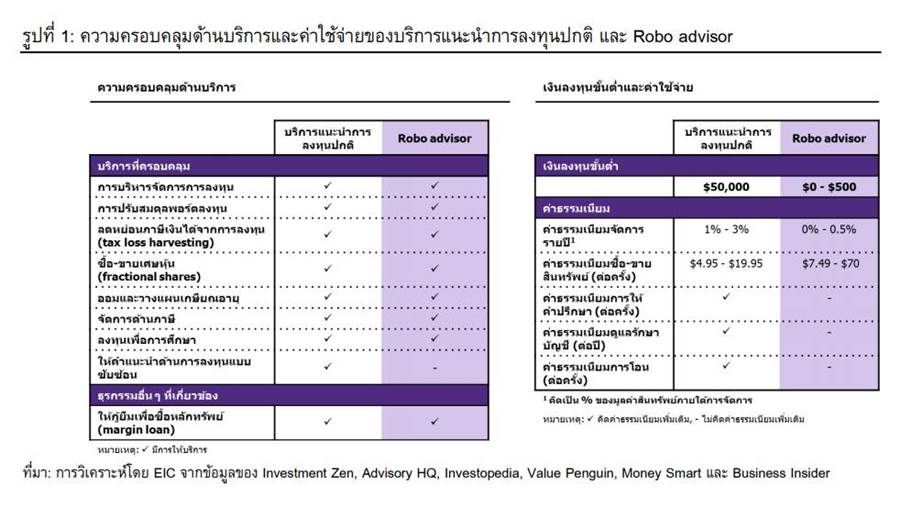

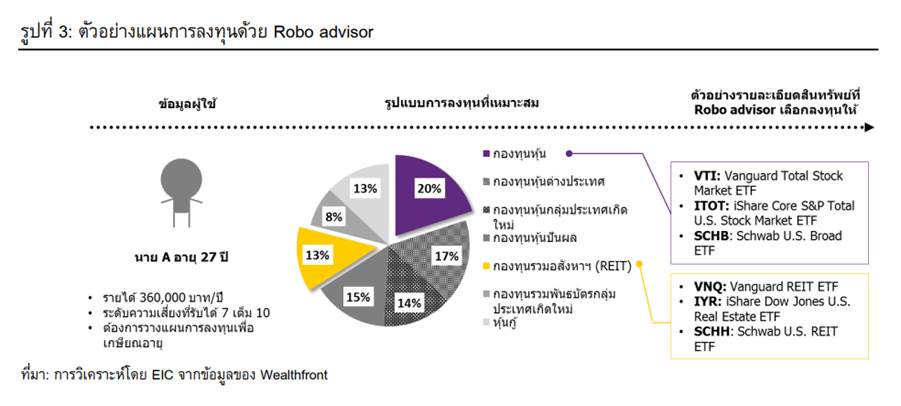

แผนการลงทุนที่ได้รับจากการใช้บริการนี้ขึ้นอยู่กับ 1) เป้าหมายการลงทุนของผู้ใช้งาน เช่น การวางแผนการลงทุนเพื่อเกษียณอายุ หรือ การลงทุนเพื่อสร้างความมั่งคั่ง และ 2) ระดับความเสี่ยงที่รับได้ของผู้ใช้งาน นอกจากนี้ ยังสามารถปรับสมดุลพอร์ตลงทุนอัตโนมัติเพื่อป้องกันความเสี่ยง และมีบริการเสริมอื่นๆ ที่เริ่มครบวงจรมากขึ้น อาทิ ผู้ให้บริการในสหรัฐฯ มีบริการลดหย่อนภาษีเงินได้จากการลงทุน (tax loss harvesting) การซื้อ-ขายเศษหุ้น (fraction shares) รวมถึงการให้กู้ยืมเพื่อซื้อหลักทรัพย์เพื่อนำไปลงทุนต่อ (margin loans) เป็นต้น นอกจากนี้ ผู้ให้บริการอย่าง Betterment และ Charles Schwab IP ยังมีบริการเสริมแบบพรีเมียม เช่น การเข้าถึงที่ปรึกษาทางการเงินส่วนตัว เพื่อตอบโจทย์ลูกค้ากลุ่ม High Net Worth Individuals ที่ต้องการใช้บริการด้วย Robo advisor

จุดเด่น 3 ประการของ Robo advisor

Robo advisor เป็นที่นิยมในต่างประเทศ มี 3 ข้อหลัก ดังนี้ 1) ใช้เงินลงทุนแรกเริ่มน้อยกว่า ในอดีตสิ่งหนึ่งที่ทำให้บุคคลทั่วไปไม่สามารถใช้บริการแนะนำการลงทุนได้ คือ การกำหนดประเภทลูกค้าจากวงเงินขั้นต่ำ ที่พบว่าโดยเฉลี่ยคือตั้งแต่ 50,000 ดอลลาร์สหรัฐฯ ขึ้นไป ขณะที่ ผู้ให้บริการด้าน Robo advisor เช่น Betterment หรือ Acorn ไม่กำหนดวงเงินขั้นต่ำสำหรับการเริ่มใช้บริการ 2) ค่าธรรมเนียมการให้บริการรายปีถูกกว่า เฉลี่ยอยู่ที่ 0% – 0.5% ของมูลค่าสินทรัพย์ภายใต้การจัดการ (Asset Under Management) ขณะที่บริการแนะนำการลงทุนปกติอยู่ที่ 1% – 3% ของมูลค่าสินทรัพย์ฯ และอาจมีค่าธรรมเนียมอื่นๆ เพิ่มเติม และ 3) สามารถแนะนำพอร์ตลงทุนที่เหมาะสมได้อย่างรวดเร็ว เนื่องจากเป็นขั้นตอนที่ทำผ่านทางออนไลน์ได้ทั้งหมดด้วยตนเอง นอกเหนือจากนี้ ผู้ให้บริการหลายราย เช่น Wealthfront และ Assetbuilder ยังระบุสัดส่วนหน่วยลงทุนในผลิตภัณฑ์ทางการเงินประเภทต่างๆ ได้อย่างละเอียดอีกด้วย ทำให้การลงทุนผ่าน Robo advisor เป็นทางเลือกที่ได้รับความนิยมจากนักลงทุนในต่างประเทศมากขึ้น

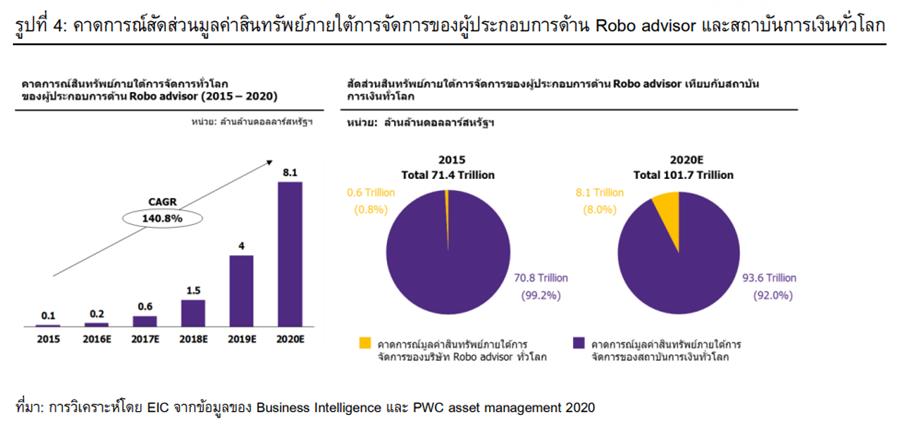

ทว่าสถาบันการเงินรายใหญ่ของโลกยังคงเป็นเจ้าตลาดในธุรกิจแนะนำการลงทุนและบริหารความมั่งคั่ง แม้ผู้ประกอบการ startup ด้าน Robo advisor มีแนวโน้มขยายตัวต่อเนื่อง Business Insider Intelligence หน่วยงานวิจัยด้านธุรกิจ คาดการณ์ว่ามูลค่าสินทรัพย์ภายใต้การจัดการของธุรกิจ Robo advisor ทั่วโลก จะอยู่ที่ราว 8 ล้านล้านดอลลาร์สหรัฐฯ ในปี 2020 หรือกว่า 8% ของมูลค่าสินทรัพย์ภายใต้การจัดการของสถาบันการเงินทั่วโลก สะท้อนถึงแนวโน้มของเทคโนโลยี Robo advisor ที่เข้ามามีบทบาทกับภาคสถาบันการเงินในอนาคต

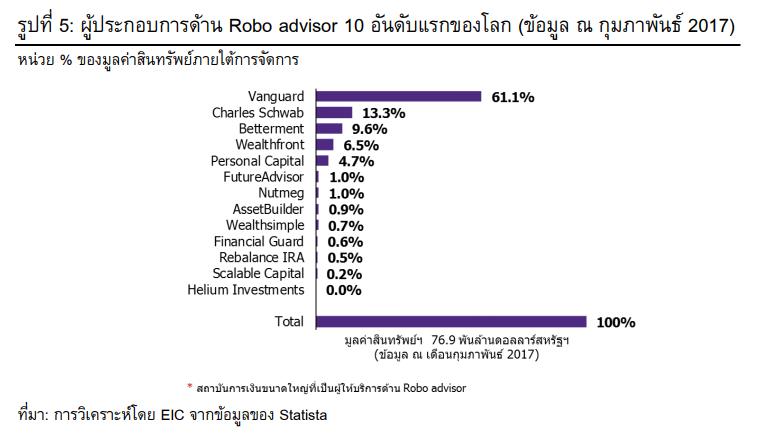

ข้อมูล ณ เดือนกุมภาพันธ์ ปี 2017 พบว่าผู้นำธุรกิจด้าน Robo advisor 2 อันดับแรกจาก 10 อันดับ เป็นของสถาบันการเงินด้านธุรกิจหลักทรัพย์จัดการกองทุน (บลจ.) อย่าง Vanguard PA และ Charles Schwab IP ซึ่งมีมูลค่าสินทรัพย์ภายใต้การจัดการรวมกันกว่า 74% ของทั้งหมด แสดงถึงข้อได้เปรียบเรื่องเงินทุนเพื่อพัฒนาเทคโนโลยี ฐานลูกค้าเดิม ความน่าเชื่อถือของบริษัท ตลอดจนความหลากหลายของผลิตภัณฑ์ทางการเงินของสถาบันการเงินขนาดใหญ่

ปัจจุบัน Robo advisor ยังอยู่ในขั้นการพัฒนา

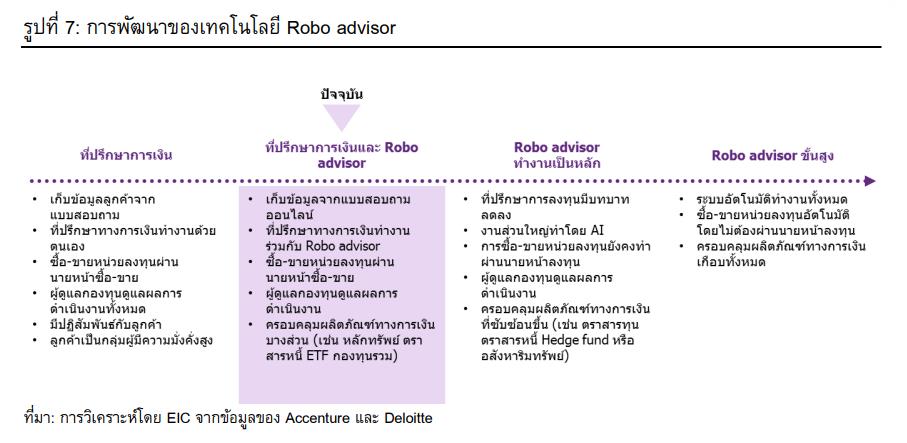

Robo advisor สามารถเพิ่มคุณภาพบริการหากนำมาใช้ร่วมกับผู้ที่ทำงานในธุรกิจที่เกี่ยวข้อง Robo advisor สามารถช่วยจัดการข้อมูลจำนวนมาก ตลอดจนประมวลผลข้อมูลจากหลายแหล่งพร้อมกันเพื่อเฟ้นหาสินทรัพย์ทางการเงินที่เหมาะสมและให้ผลตอบแทนดี ทว่าระดับการพัฒนาของเทคโนโลยีด้าน Robo advisor ในปัจจุบันยังไม่สามารถทำงานอย่างเป็นอิสระจากมนุษย์ได้ เช่น การซื้อ-ขายสินทรัพย์ทางการเงินที่ยังต้องทำผ่านนายหน้าซื้อ-ขาย หรือ การประเมินผลการดำเนินงานของระบบโดยผู้จัดการกองทุน

รวมไปถึงการวิเคราะห์และให้คำแนะนำการลงทุนภายใต้เงื่อนไขของผู้ใช้งานที่มีความซับซ้อน เช่น สถานภาพ ความมั่นคงในหน้าที่การงาน หรือ ความมั่นคงทางการเงิน อีกทั้งข้อจำกัดด้านการสร้างปฏิสัมพันธ์กับลูกค้าที่ต้องใช้จิตวิทยาและความละเอียดอ่อนด้านการสื่อสาร ดังนั้น การนำ Robo advisor มาใช้ร่วมกับที่ปรึกษาการลงทุน ผู้ที่เกี่ยวข้องในธุรกิจบริหารความมั่งคั่ง และธุรกิจแนะนำการลงทุนจึงสามารถเสริมศักยภาพการให้บริการได้ดียิ่งขึ้น

นักลงทุนในไทยสนใจที่จะลงทุนด้วย Robo advisor

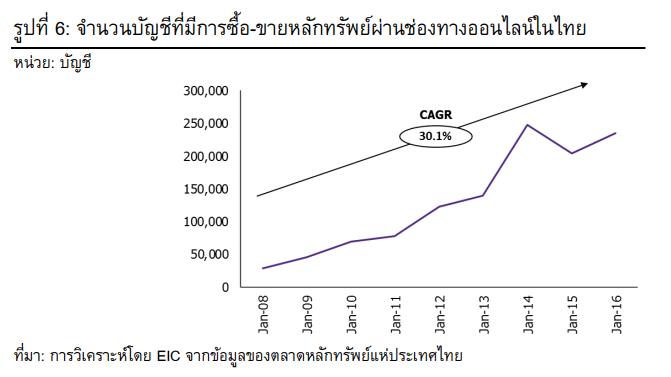

นักลงทุนทั่วไปมีแนวโน้มใช้ช่องทางออนไลน์เพื่อลงทุนมากขึ้น โดยเฉพาะการซื้อ-ขายหลักทรัพย์ออนไลน์ที่มีการขยายตัวต่อเนื่องราว 30% จากในอดีต ทั้งนี้ ผลสำรวจจาก Accenture บริษัทให้คำปรึกษาด้านการจัดการ พบว่ากว่า 94% ของผู้ตอบแบบสอบถามชาวไทยที่ใช้บริการธนาคารดิจิทัล มีความพร้อมในการใช้เทคโนโลยี Robo advisor เพื่อจัดการการลงทุนส่วนบุคคล แต่เทคโนโลยีดังกล่าวยังไม่เป็นที่รู้จักอย่างแพร่หลายนัก อีกทั้งบริการที่มีในประเทศยังคงจำกัดเพียงเฉพาะกลุ่มลูกค้า High Net Worth Individuals เท่านั้น

ผู้ที่จะให้บริการด้าน Robo advisor ในไทยต้องผ่านการทดสอบ Regulatory Sandbox ก่อนเริ่มใช้จริง ผู้ประกอบการทั้งสถาบันการเงินและ startup ด้าน Fintech ที่จดทะเบียนในไทยต้องเข้าร่วมการทดสอบความปลอดภัยด้านนวัตกรรมสนับสนุนบริการทางการเงิน (Regulatory Sandbox) ของธนาคารแห่งประเทศไทย ที่เริ่มขึ้นในไตรมาส 1 ปี 2017 ระยะเวลา 1 ปี ซึ่งไม่เพียงเป็นการส่งเสริมนวัตกรรมทางการเงิน และศึกษาผลกระทบที่อาจเกิดขึ้นแก่ภาคสถาบันการเงินในประเทศ แต่ยังคุ้มครองความปลอดภัยแก่ผู้ใช้งาน ซึ่งเป็นโอกาสให้นักลงทุนทั่วไปได้ทำความเข้าใจในบริการด้านเทคโนโลยีทางการเงินต่างๆ รวมถึง Robo advisor ก่อนเริ่มใช้งานจริง

สรุป

EIC มอง Robo advisor เป็นโอกาสเสริมคุณภาพบริการแนะนำการลงทุนของสถาบันการเงิน โดยมองการสร้างความร่วมมือกับผู้ให้บริการด้านเทคโนโลยีดังกล่าวเป็นทางเลือกหนึ่งของสถาบันการเงินในการรักษา หรือขยายส่วนแบ่งตลาดในธุรกิจแนะนำการลงทุน เนื่องจากสถาบันการเงินมีความพร้อมด้านเงินลงทุนแต่มีแนวโน้มขาดความคล่องตัว และความชำนาญในการพัฒนาเทคโนโลยีดังกล่าวขึ้นมาใช้เอง

ปัจจุบัน แม้ Robo advisor จะมีศักยภาพด้านการวิเคราะห์ด้วยตรรกะที่ดี แต่ยังต้องพัฒนาเรื่องความสามารถในการเชื่อมโยงข้อมูลที่ซับซ้อนเกี่ยวกับตัวผู้ใช้งาน รวมถึงความยืดหยุ่นในการสร้างปฏิสัมพันธ์กับมนุษย์ ดังนั้น การนำมาใช้ร่วมกับผู้ให้คำแนะนำด้านการลงทุน และบริการที่เกี่ยวข้องจึงเป็นโอกาสต่อยอดคุณภาพการให้บริการดังกล่าว

source: SCB EIC

ติดตามข่าวสารจาก Brand Inside ได้จาก Facebook ของเรา