มาดูสถานการณ์ธุรกิจค้าปลีกระดับโลกที่ยังมีการเติบโตเฉลี่ย 3.8% ในขณะที่ค้าปลีกออนไลน์โต 23% สะท้อนกลับมาที่ประเทศไทยที่มีการเติบโตต่ำที่สุดในอาเซียน มาจากปัจจัยอะไรบ้าง?

สถานการณ์ค้าปลีกระดับโลก

ภาพรวมรวมธุรกิจค้าปลีกโลกจากการศึกษา Global Power of Retailing 2018 Deloitte Touche Tohmatsu พบว่าในปี 2016 มีรายได้ 19.7 ล้านล้านเหรียญสหรัฐ และคาดว่าน่าจะมีรายได้ถึง 22.8 ล้านล้านเหรียญสหรัฐ ในปี 2018 เป็นการเติบโตเฉลี่ยราว 3.8% มูลค่าค้าปลีกคิดเป็นสัดส่วนราว 31% ของมูลค่า GDP โลก และก่อให้เกิดการจ้างงานเป็นพันล้านคนทั่วโลก

ค้าปลีกรูปแบบ Hypermart และ Supermarket ยังครองสัดส่วนถึง 35% ของค้าปลีกโดยรวม โดยมีประเทศสหรัฐอเมริกาเป็นผู้นำในฝั่งทวีปอเมริกาและยุโรป และประเทศจีนเป็นผู้นำในฝั่งเอเชียแปซิฟิค

ค้าปลีกออนไลน์โดยรวมเติบโตเฉลี่ยถึง 23% ในช่วงปี 2012-2019 โดยคาดว่า ในปี 2019 ค้าปลีกออนไลน์ น่าจะมีสัดส่วนถึง 12% ค้าปลีกโดยรวม

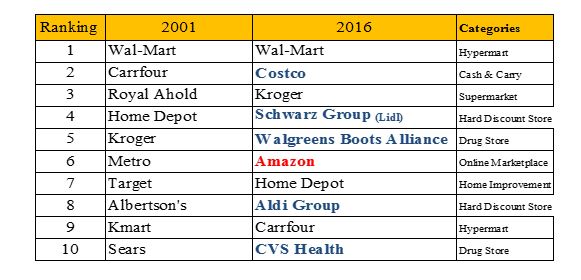

การเปลี่ยนแปลง Top 10 ค้าปลีกโลกระหว่างปี 2010 ถึง 2016

จากตารางจะเห็นว่า Wal-Mart ยังคงแข็งแกร่งครองอันดับหนึ่งมาตลอดกว่า 20 ปี แต่เมื่อพิจารณาอันดับเปรียบเทียบปี 2001 กับปี 2016 จะพบว่ามีห้างค้าปลีกเพียง 4 ห้างที่ติดอันดับ Top 10 ในปี 2001 ยังคงรักษาสถานะ Top 10 ในปี 2016 ไว้ได้ Amazon ซึ่งเป็นค้าปลีกออนไลน์เจ้าเดียวที่ทะยานจากอันดับที่ 157 ในปี 2001 มาติดอยู่อันดับ 6 ในปี 2016 ขณะเดียวกับค้าปลีกรูปแบบใหม่ที่กำลังมาแรงอย่าง Hard Discount และ Drug Store ก็ติดอันดับเข้ามาถึง 4 ห้างด้วยกัน

ตารางนี้เป็นตารางแสดง Top 20 ค้าปลีกโลกในปี 2016 ซึ่งก็น่าสังเกตว่ามีห้างจากประเทศญี่ปุ่นติดอันดับ Top 20 ด้วยถึง 2 ห้างคือ ห้าง Aoen อันดับที่ 12 และห้าง Seven & I อันดับที่ 20

ค้าปลีกระดับอาเชียนเป็นอย่างไร?

ขณะที่มูลค่าค้าปลีกโลกจาก Global Power of Retailing 2018 โดย Deloitte Touche Tohmatsu

คาดว่าน่าจะมีรายได้ราว 22.8 ล้านล้านเหรียญสหรัฐในปี 2018 มูลค้าค้าปลีกอาเชียน 10 ประเทศรวมกันประมาณการณ์มีน่าจะมีรายได้ราว 1.5 ล้านล้านเหรียญสหรัฐ (Economist Intelligence Unit, Figures for 2014 onwards are forecasts. Prior years are actuals or estimates.) โดยมูลค่าการบริโภคค้าปลีกไทย น่าจะราว 1,000 ล้านเหรียญสหรัฐ

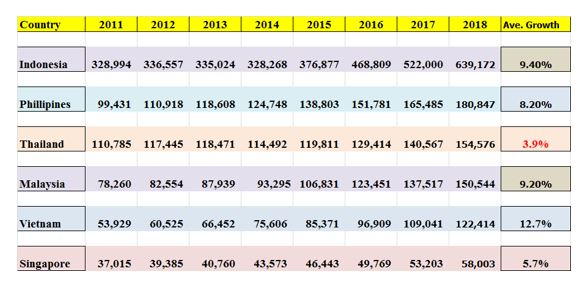

เมื่อพิจารณาอัตราการเติบโตในช่วงปี 2011-2018 พบว่าอุตสาหกรรมค้าปลีกประเทศเวียดนาม มีอัตราการเติบโตสูงสุดถึง 12.7% ตามด้วยประเทศอินโดนีเซีย 9.4% ประเทศมาเลเซีย 9.2% และประเทศฟิลิปปินส์ 8.2% ตามลำดับ ส่วนที่มีการเติบโตที่ต่ำสุดก็เป็นอุตสาหกรรมค้าปลีกไทยซึ่งเติบโตเฉลี่ยเพียง 3.9%

อุตสาหกรรมค้าปลีกไทยเติบโตเฉลี่ยเพียง 3.9% เพราะอะไร?

ทศวรรษนี้เมื่อพูดถึงการเดินทางและการท่องเที่ยว ปัจจัยการตัดสินใจพิจารณาเลือกสถานที่เดินทางได้เปลี่ยนไปจากเดิมไปมาก การช้อปปิ้งกำลังเป็นกระแสหลักของการท่องเที่ยวและเป็นสัดส่วนที่เพิ่มขึ้นอย่างมีนัยยะมากขึ้นเรื่อยๆ จากการศึกษา พบว่าการท่องเที่ยวเชิงพาณิชย์ (Shopping Tourism) มีผลทำให้การใช้เวลาของนักท่องเที่ยวยาวนานขึ้น และการใช้จ่ายของนักท่องเที่ยวกลุ่มนี้ใช้จ่ายมากกว่า นักท่องเที่ยวเพื่อพักผ่อนหย่อนใจ (Leisure Tourists) 3-4 เท่า

ทุกประเทศในอาเชียนต่างก็พยายามกระตุ้นการค้าปลีกภายในประเทศด้วยนโยบายการท่องเที่ยวเชิงการบริโภค อาทิ ประเทศมาเลเซีย “Truly Asia” ประเทศอินโดนีเซีย “Wonderful Indonesia” ประเทศฟิลิปปินส์ “It’s more fun the Philippines” และ ประเทศเวียดนาม “Vietnam Timeless Charm” ส่งผลให้การเติบโตของอุตสาหกรรมค้าปลีกเติบโต 8-12% ขณะที่ประเทศไทย “Amazing Thailand” เติบโตเพียง 3.8%

หากภาครัฐต้องการกระตุ้นเศรษฐกิจของประเทศให้มีอัตราการเติบโตแบบยั่งยืน ควรมีมาตรการสนับสนุนการจับจ่ายของนักท่องเที่ยว และเพิ่มศักยภาพในการแข่งขัน ด้วยการดึงดูดนักช้อปจากทั่วโลกมาเที่ยวประเทศไทยและต้องกำหนดยุทธศาสตร์ให้ประเทศไทยเป็นจุดหมายปลายทางของการท่องเที่ยวและจับจ่ายใช้สอย เพราะหากมองในด้านศักยภาพของความพร้อมของประเทศไทย ถือเป็นประเทศที่มีความพร้อมด้านการท่องเที่ยวมากกว่าประเทศอื่นๆ ในภูมิภาคอาเซียน

ประเทศไทยมีแต่ฤดูการท่องเที่ยว แต่ยังไม่มีฤดูกาลช็อปปิ้ง จากข้อมูลของการท่องเที่ยวแห่งประเทศไทย (ททท.) ระบุว่า นักท่องเที่ยวที่เดินทางมาท่องเที่ยวประเทศไทยใช้จ่ายเงินวันละ 4,000 กว่าบาทต่อคน และใน 4,000 บาท ประกอบด้วยค่าโรงแรม ค่าอาหาร เป็นส่วนใหญ่ ในจำนวนนี้มีค่าช้อปปิ้ง 1,200-1,500 บาทเท่านั้น หากเราสามารถโอกาสเพิ่มโอกาสให้นักท่องเที่ยวมีทางเลือกจับจ่ายใช้สอยมากกว่าที่ควรจะเป็น อย่าคิดว่านักท่องเที่ยวเดินทางมาประเทศไทยเพื่อมาดูวัฒนธรรม หรือปูชนียสถาน หรือดูอะไรก็ตาม เพราะสิ่งเหล่านี้มาดูครั้งเดียวก็เลิก ไปดูที่ประเทศอื่นๆ ต่อ แต่สิ่งที่จะจูงใจให้นักท่องเที่ยวมาประเทศไทยมาซ้ำ คือ การช็อปปิ้ง หากนักท่องเที่ยวมีเวลาน้อยก็ “ช้อปปิ้ง”

ความฝันของรัฐบาลที่จะผลักดันประเทศไทยสู่การเป็นสวรรค์แห่งการช้อปปิ้ง (Thailand Shopping Paradise) ยังห่างไกลจากความเป็นจริง แม้ว่าจำนวนนักท่องเที่ยวจะเพิ่มขึ้นมหาศาลและสร้างรายได้เป็นกอบเป็นกำให้กับประเทศ แต่สิ่งที่เห็นการเติบโตของอุตสาหกรรมค้าปลีกเฉลี่ยต่ำสุดเมื่อเทียบกับประเทศในอาเชียนด้วยกัน

มองอุตสาหกรรมค้าปลีก-ค้าส่งในปัจจุบันและอนาคต

ปัจจุบันตลาดการบริโภคค้าปลีกในไทยมีมูลค่าราว 3.6 ล้านล้านบาทในปี 2017 ซึ่งสามารถแบ่งโครงสร้างค้าปลีกค้าส่งไทยในสถานการณ์ปัจจุบันได้เป็น 3 แถว ดังนี้

แถว 1 เป็น Modern Chain Store ซึ่งการรวมศูนย์การบริหารจัดการอยู่ในกรุงเทพเป็นหลัก ซึ่งน่าจะมียอดขายเป็นสัดส่วนราว 32% ของมูลค่าการบริโภคค้าปลีกค้าส่ง ด้วยการเติบโตในช่วงหลายปีที่ผ่านมาค่อนข้างต่ำเมื่อเทียบกับประเทศเพื่อนบ้านซึ่งเติบโตเป็นสองหลัก ห้างค้าปลีกค้าส่งในแถวหนึ่ง ส่วนใหญ่จึงได้กำหนดยุทธศาสตร์มุ่งเน้นการขยายสู่ประเทศเพื่อนบ้าน CMLV เป็นหลัก

การขยายสาขาในประเทศคงไม่มุ่งเน้นเหมือนอย่างที่ผ่านๆ มา อาทิ กลุ่มเซ็นทรัลที่มุ่งเน้นไปลงทุ่นในเวียดนาม, โฮมโปรก็ขยายสาขาถึง 6 สาขาในประเทศมาเลเซีย, Index Living Mall ก็ไปทั้งมาเลเซีย อินโดนีเซียและฟิลิปปินส์, Big C ภายใต้การบริหารโดยกลุ่ม BJC ก็เตรียมเปิดในประเทศลาวและเวียดนาม, Makro ก็ขยายไปประเทศกัมพูชาเป็นต้น

แถวสอง ก็จะเป็นค้าปลีกค้าส่งที่กำลังพัฒนาในต่างจังหวัด ซึ่งส่วนใหญ่เป็นผู้นำค้าปลีกค้าส่งในจังหวัดตัวเองเป็นหลัก ที่มีการขยายสาขา และมียอดขายต่อบริษัทระหว่าง 1000 – 5000 ล้านบาทต่อปี อาทิ ตั้งหงี่สุ่น อุดร, ยงสงวน อุบล, ธนพิริยะ เชียงราย, เซนโทซ่า ขอนแก่น, สล โฮลเซล สกลนคร, ร้อยเอ็ดไฮเปอร์มาร์ท, ซุปเปอร์ชีพ ภูเก็ต, สหไทย นครศรีธรรมราช, ห้างทวีกิจ บุรีรัมย์, ห้างมาร์เธ่อร์ ที่กระบี่,

ห้าง Do Home ที่มีฐานที่อุบล เป็นต้น ซึ่งมีราว 350-500 บริษัท และมีน่าจะมียอดขายเป็นสัดส่วนราว 12-15% ของมูลค่าการบริโภคค้าปลีกค้าส่ง สำหรับค้าปลีกค้าส่งในแถวสองนี้ ที่ผ่านสมรภูมิการปรับตัวต่อสู้กับแถวบนมาในช่วงสิบห้าปีที่ผ่านมา เริ่มเรียนรู้และปรับเปลี่ยนการบริหารจัดการสมัยใหม่ และพร้อมจะเติบโต ขยายสาขาออกนอกจังหวัดนอกอำเภอ และจะกลายเป็นผู้นำค้าปลีกค้าส่งในแต่ละท้องถิ่น

ส่วนแถวที่สาม ซี่งมีสัดส่วนราว 53-55% ของมูลค่าการบริโภคค้าปลีกค้าส่ง ส่วนใหญ่เป็นร้านค้าอิสระขนาดเล็กถ้าจะมีสาขาก็ไม่เกิน 2-3 สาขา ที่เราเรียกกันว่า ร้านขายของชำ ร้านโชห่วย ซึ่งก็ไม่ได้ล้มหายตายจากอย่างที่ภาครัฐเข้าใจอย่างผิดๆ ประมาณการณ์จำนวนร้านค้าในแถวสามนี้น่าจะมีราว 2.5-3.0 แสนร้านค้าที่มีหน้าร้านเป็นที่เป็นทางและอีกราว 2 แสนที่เป็นลักษณะเพิงและมุมขายของ

ค้าปลีกสู่แพลตฟอร์ม Omni Channel

5-6 ปีก่อน ใครๆ ก็บอกว่าธุรกิจค้าปลีกที่มีหน้าร้าน Brick and Mortar กำลังจะกลายเป็นอดีต ส่วนธุรกิจ E-Commerce คือ อนาคต แต่มาถึงวันนี้ นักธุรกิจและนักเทคโนโลยีหลายคน เริ่มมองว่า E-Commerce เองก็กำลังจะกลายเป็นอดีตเช่นกัน

ส่วนอนาคตที่กำลังจะมาถึงอย่างรวดเร็ว คือ โมเดลธุรกิจใหม่ที่เรียกกันว่า E Business (รูปธรรมของ E Business ที่เรารู้จักกันดีก็คือ O2O หรือ Omni Channel) ซึ่งเป็นการเชื่อมห้างร้านในโลกออฟไลน์เข้ากับเทคโนโลยีโลกออนไลน์อย่างลงตัว ด้านหนึ่งก็สามารถใช้ประโยชน์จากความสะดวกสบายในการจับจ่ายใช้สอยสินค้าและชำระเงินออนไลน์ รวมทั้งสามารถเก็บข้อมูลผู้บริโภคมหาศาล ส่วนอีกด้านหนึ่ง ก็สามารถใช้จุดแข็งของห้างร้านที่มีสินค้าจริงให้คนได้สัมผัสและทดลอง รวมทั้งยังเป็นพื้นที่สำหรับเดินเล่นหรือนัดพบสังสรรค์กับเพื่อนได้ด้วย

การขยายช่องทางจำหน่ายจากหน้าร้านหรือที่เรียกว่า Offline สู่ Online การค้าช้อปออนไลน์ จึงเป็นสิ่งที่ผู้ประกอบการค้าปลีกที่มีหน้าร้าน Offline ไม่สามารถอยู่นิ่งเฉยได้ การปฏิวัติการช้อปปิ้งสมัยใหม่ที่เป็นการนำการค้าการขายแบบร้านดั้งเดิม หลอมรวมให้เป็นเนื้อเดียว กับการค้าการขายแบบออนไลน์ ในรูปแบบที่ไร้รอยต่อ Seamless โดยมุ่งเน้น เพื่อสร้างประสบการณ์ที่ดีให้กับลูกค้า หรือที่ศัพท์สมัยใหม่เรียกว่า Omni Channel จึงได้เริ่มต้นขึ้น

ทิศทางการแข่งขันของธุรกิจค้าปลีก กำลังก้าวสู่การเปลี่ยนแปลงครั้งใหญ่ จากเดิมที่เน้นการทำแบบ Mass Marketing หันมาโฟกัสเป็นเฉพาะกลุ่มลูกค้าตัวจริงของตัวเอง หรือเป็นการทำตลาดแบบตัวต่อตัว (one by one) ซึ่งทางแต่ละผู้ประกอบการจะต้องนำเสนอแคมเปญและโปรโมชั่นให้ตรงกับความต้องการของลูกค้าเฉพาะคน แต่ปัจจัยที่จะทำให้การตลาดรูปแบบนี้ประสบความสำเร็จ สิ่งสำคัญที่สุด คือ ระบบไอทีหลังบ้าน ที่จะต้องมีความแข็งแกร่ง ซึ่งจะต้องรองรับการเก็บข้อมูลมหาศาล และต้องนำออกมาใช้ประโยชน์ได้ง่าย การลงทุนระบบ “บิ๊กดาต้า” (Big Data) และระบบ “คลาวด์ คอมพิวติ้ง” (cloud Computing) ว่ากันว่าเป็นระดับหลักพันล้านบาทเลยทีเดียว

ติดตามข่าวสารจาก Brand Inside ได้จาก Facebook ของเรา