นับกันจริงๆ PromptPay หรือเดิมเรียกกันว่า Any ID คือการโอนเงินผ่าน หมายเลขโทรศัพท์ หรือ หมายเลขบัตรประชาชน (และอนาคตจะมีหมายเลขอื่นๆ ตามมาเพิ่ม) ที่นับเวลาเปิดใช้งานอย่างเป็นทางการ ตั้งแต่ 1 ม.ค. 60 ถึงเวลานี้ก็ผ่านมาเกือบปี สร้างความเปลี่ยนแปลงในแวดวงการเงินการธนาคารอย่างยิ่ง

Brand Inside ได้มีโอกาสคุยกับ สุปรีชา ลิมปิกาญจนโกวิท อดีตผู้บริหาร mPay ของ AIS ที่ปัจจุบันทำงานอยู่ในธนาคารแห่งประเทศไทย และมีส่วนพัฒนา National e-Payment ครั้งนี้ จะมาไขอดีต วิเคราะห์ปัจจุบัน และมองอนาคตนโยบายนี้ กันแบบเข้าใจง่าย

ใช้ e-Payment ลดต้นทุนบริหารเงินสด

- e-Payment คือ การนำเทคโนโลยีมาใช้ในการจ่ายเงิน เปลี่ยนจาก “เงินสด” เป็นการจ่ายผ่านดิจิทัล และเริ่มมีการนำ QR Code มาใช้ ซึ่งยกความดีความชอบส่วนหนึ่งให้ LINE ที่ทำให้คนไทยคุ้นเคยกับการสแกน ทั้งที่ก่อนหน้านี้ เคยมีการตัดสินใจเลือกเทคโนโลยี ระหว่าง QR Code กับ NFC หรือ Near-field communication ตอนนั้นอุตสาหกรรมก็เลือก NFC (ก่อนที่ปัจจุบันจะเปลี่ยนมาใช้ QR Code กันหมด)

- การจ่ายแบบ e-Payment เกิดจากความต้องการลดต้นทุนการจัดการเงินสด ซึ่งปกติมีต้นทุนประมาณ 2% หากใช้ระบบ e-Payment จะลดลงได้ต่ำกว่า 1% ซึ่งหลายคนคิดว่า ใช้เงินสดไม่เห็นมีต้นทุนอะไรเลย

- แต่ความจริง 1 ใน 3 ของต้นทุนอยู่ที่ ธนาคาร ตั้งแต่การดูแลเงิน-ขนไปตู้ ATM-คนกดเงินซื้อของ-ร้านค้าเอาเงินไปฝาก-ขนเงินมาตู้ ATM อีก 1 ใน 3 อยู่ที่ ร้านค้า ที่ต้องดูแลเงินสด เงินหายบ้างขาดบ้าง ตรวจสอบยาก และ 1 ใน 3 สุดท้ายคือ รัฐบาลกับแบงค์ชาติ ที่ใช้ภาษีในการบริหารจัดการ รวมถึง ตัวเราเอง ที่ต้องพกเงินสด

- สรุป มีต้นทุนโดยที่ประชาชนไม่รู้ตัว แต่ถ้าใช้ e-Payment คนสามารถจ่ายเงินดิจิทัล เงินวิ่งจากบัญชีธนาคารไปที่ร้านค้าโดยตรง ร้านค้าก็เก็บเงินไว้ในบัญชีธนาคารเช่นกัน ขั้นตอนหายไปเยอะ ต้นทุนก็หายไปเช่นกัน

ลดการใช้เงินสด เพิ่มการใช้ e-Payment

- ข้อมูลการใช้เงินสด และระบบ e-Payment ในประเทศไทยไม่เคยมีการจัดเก็บอย่างเป็นทางการ ในต่างประเทศส่วนหนึ่งเก็บจากข้อมูลภาษี แต่ประเทศไทยทำไม่ได้ อย่างไรก็ตาม ข้อมูลจาก VISA พบว่า ประเทศไทยมีสัดส่วนมูลค่าธุรกรรมเงินสด 70% มูลค่าธุรกรรมดิจิทัล 30% (วัดจาก Value)

- ส่วน Mastercard พบว่า การทำธุรกรรมดิจิทัลมีสัดส่วนประมาณ 2% ส่วนธุรกรรมเงินสด 98% (วัดจากจำนวนธุรกรรม) เพราะมีการซื้อขายเล็กๆ น้อยๆ จำนวนมหาศาลที่ใช้จ่ายผ่านเงินสด

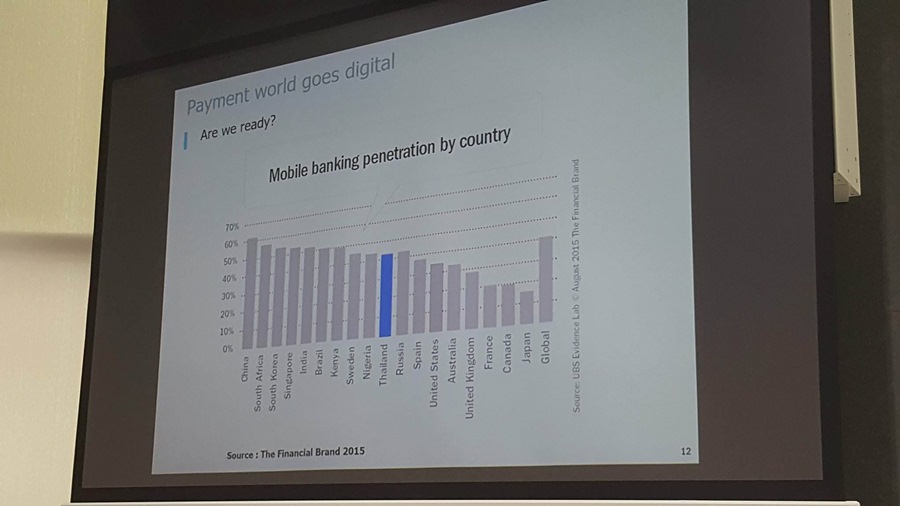

- ขณะที่สัดส่วนการใช้ Mobile Banking ในประเทศไทยต่อประชากร อยู่ที่ประมาณ 42% (ข้อมูลจาก Financial Brand ปี 2015) ก็คิดได้ว่า ประเทศไทยน่าจะมีการใช้งาน e-Payment มากขึ้น จึงเกิดเป็นนโยบาย National e-Payment และ PromptPay ขึ้น

3 ประสานผลักดัน PromptPay

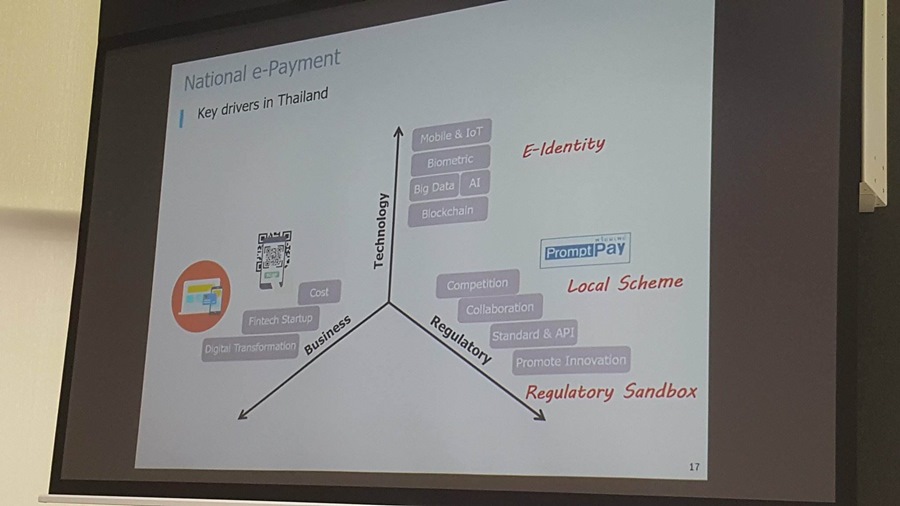

- จากที่กล่าวมาทั้งหมด มีความต้องการให้เกิดการใช้ e-Payment ในไทยมากขึ้นเพื่อลดต้นทุนเงินสด และเพิ่มประสิทธิภาพด้านการใช้จ่าย โดย 3 ฝ่ายหลักที่ผลักดันเรื่องนี้ อย่างเต็มที่ คือ

- 1 ฝ่าย Business หรือ ธนาคาร ที่ต้องการลดต้นทุนเงินสด ดังนั้นการที่ PromptPay สามารถโอนเงินหากันได้โดยคิดค่าธรรมเนียมที่ต่ำมาก (ตอนนี้มีโปรโมชั่นงดเก็บค่าธรรมเนียม) หลายคนคิดว่า รายได้แบงค์จะหายไป เพราะเดิมเคยเก็บค่าโอนเงินหลายสิบบาท

- คำตอบคือ แม้รายได้จากค่าธรรมเนียมจะลดลง แต่แบงค์เห็นโอกาสในการลดต้นทุนได้มหาศาล ทั้งการบริหารจัดการเงินสดที่จะลดลง ดังที่กล่าวไปแล้ว และ รู้หรือไม่ว่า ค่าเช่าที่ในการวางตู้ ATM ในห้างสรรพสินค้า ตร.ม. ละ 20,000 – 100,000 บาท ต่อเครื่อง (ขึ้นกับแต่ละห้าง) ถ้าการใช้เงินสดลดลง ก็ลดการใช้ตู้ ATM และสามารถย้ายตู้ ATM ไปไหวในพื้นที่อื่น ลดค่าใช้จ่ายได้มหาศาล

- ธนาคาร จึงมองเรื่องนี้เป็นการลงทุนเพื่อโอกาสในการลดค่าใช้จ่ายในระยะยาวที่มีประสิทธิภาพ

- 2 ฝ่ายเทคโนโลยี คือ มีการใช้เทคโนโลยีใหม่ทางการเงิน และผู้ที่นำมาใช้คือ FinTech หนึ่งในนั้นคือ Micro Payment หรือการโอนจ่ายมูลค่าต่ำๆ ซึ่งเดิมธนาคารไม่ได้สนใจ แต่ FinTech สนใจมาก และสามารถตอบความต้องการผู้ใช้ทั่วไปได้ดี เช่น TrueMoney จ่ายเงินใน 7-ELEVEN ได้ ไม่ต้องห่วงเรื่องเศษเงินทอน เพราะจ่ายด้วย e-Wallet สะดวกดี

- แต่ด้วยระบบ PromptPay ต่อไปไม่ว่าแหล่งเงินจะมาจากที่ใด (บัญชีธนาคาร, e-Wallet หรือบัตรเครดิต/เดบิต) ก็จ่ายเงินได้หมด

- 3 หน่วยงานกำกับดูแล หรือ แบงค์ชาติ ที่นอกจากต้องการลดต้นทุนการบริหารจัดการเงินสดของประเทศ ยังต้องการผลักดันให้หน่วยงานรัฐทั้งหมด รับชำระเงินแบบอิเล็กรอนิกส์เท่านั้น เพราะยิ่งลดการใช้เงินสดได้มาก ยิ่งลดการคอรัปชั่นลง เพราะเงินทุกอย่างจ่ายเข้าระบบดิจิทัลทั้งหมด

- ความเข้าใจผิดว่า PromptPay จะทำให้ภาครัฐเก็บภาษีได้นั้น จะเกิดกับนิติบุคคลเป็นหลัก หรือเรียกว่าระบบ e-Tax คือ บังคับให้บริษัทขนาดใหญ่ รับ-จ่ายเงินแบบดิจิทัลทั้งหมด และให้หักภาษี ณ ที่จ่ายเข้าธนาคารโดยตรง ลดขั้นตอนด้านภาษี บริษัทต่างๆ ไม่ต้องเสียเวลาทำภาษีอีก เพราะระบบมีการหักภาษีต่างๆ ทางดิจิทัลทันที (แต่ต้องทำบัญชีมาบาลานซ์เช็คความถูกต้อง) และธนาคารนำส่งภาษีเข้ารัฐโดยตรง แต่เรื่องนี้ยังใช้เวลาอีกหลายปี

นี่เป็นตอนแรก ของ National e-Payment และ PromptPay เท่านั้น ยังมีอีกหลายประเด็นที่ต้องการความกระจ่างชัด เช่น ความเข้าใจผิดว่า สมัคร PromptPay แล้วรัฐจะรู้รายได้ของเรา ทั้งที่ PromptPay เป็นบริการรับเงิน, ทำไมบัตรเดบิต (Debit Card) ที่ทำได้มากกว่าแค่กดเงินสดจาก ATM ถึงไม่นิยมในไทย, อนาคตการทำ ATM White Label ในไทย และ เฟสต่อไปของ PromptPay ที่ต่อยอดไปสู่ Bill Payment และ Request to Pay

โปรดติดตามในตอนที่ 2

ติดตามข่าวสารจาก Brand Inside ได้จาก Facebook ของเรา