ความเคลื่อนไหวในวงการธนาคารของไทย กำลังถูกจับตามองมาโดยตลอด ทั้งเรื่องการ Disruption และการปรับตัวให้ก้าวล้ำ และสามารถรับการแข่งขันจากต่างประเทศ

ในงานแถลง KBank VISION 2019 ของธนาคารกสิกรไทย ว่าด้วยกลยุทธ์การธุรกิจแบงก์ยุคใหม่ ด้วย A Year of i มีทิศทางของ KBank ในปีนี้ ซึ่งเป็นประเด็นที่น่าจับตามองอย่างยิ่ง

โดย 5i ประกอบด้วย Incorporate, Insight, Ignite, Integrate และ Innovate ซึ่งเป็นแนวทางที่ KBank จะใช้เพื่อผนึกธุรกิจในประเทศ ต่างประเทศ พนักงาน ระบบไอทีและดาต้า รวมถึงพันธมิตร ในปีนี้

Integrate รวมพลังสร้างการเติบโตทางธุรกิจ

พัชร สมะลาภา กรรมการผู้จัดการ ของ KBank บอกว่า กลยุทธ์ด้าน Integrate คือการหลอมรวมพลังเพื่อสร้างการเติบโต ซึ่งในปีที่ผ่านมามีการผนึกบริการออฟไลน์ คือ สาขา และบริการออนไลน์เข้าด้วยกันแต่ยอมรับว่ายังทำได้ไม่เต็มที่นัก ซึ่งปีนี้จะเดินหน้าให้เต็มที่ยิ่งกว่าเดิม เพื่อสร้างประสบการณ์การใช้งานให้ลูกค้าให้ดียิ่งขึ้น

ส่วนต่อมาคือ การร่วมมือกับพันธมิตร เพื่อให้ลูกค้าได้รับบริการที่ตอบความต้องการได้ดียิ่งขึ้น เพื่อจะเป็นส่วนหนึ่งของชีวิตลูกค้าในทุกมิติ พร้อมรองรับลูกค้าทั้งบนแพลตฟอร์มของธนาคารเอง ผ่าน K PLUS และเชื่อมต่อกับแพลตฟอร์มอื่น ทั้งในโลกโซเชียล แชท ชอปปิ้ง การเดินทาง รวมถึงต้องมีการผนึกบริการใน KBank ให้ตอบรับลูกค้าได้ดียิ่งขึ้น คือ บริการต่างๆ ต้องอนุมัติได้อย่างรวดเร็ว หรือไม่ช้า

นอกจากนี้ การผนึกพลังในการดูแลลูกค้าก็เป็นส่วนสำคัญ ทั้งลูกค้ารายใหญ่, ลูกค้าเอสเอ็มอี และลูกค้าทั่วไป จะมีการนำข้อมูลมาวิเคราะห์ในการให้บริการได้อย่างมีประสิทธิภาพมากขึ้น

เร่งสร้างรายได้เพิ่มขึ้นจากสินเชื่อ โต 9-12%

พัชร บอกว่า KBank จะเดินหน้าแผนธุรกิจในการสร้างรายได้จากการให้สินเชื่อลูกค้าบุคคลที่มีจำนวนผู้กู้ยืมในตลาดนี้ประมาณ 31.3 ล้านราย ซึ่งปัจจุบันธนาคารกสิกรไทยมีส่วนแบ่งตลาดอยู่ที่ 7% และตั้งเป้าหมายจะดันส่วนแบ่งตลาดเป็น 16% พร้อมบอกว่า การปรับขึ้นดอกเบี้ยเป็นเรื่องที่ทำได้ยากมาก ท่ามกลางการแข่งขันที่หนักหน่วง และผู้บริโภคมีทางเลือก

“หลายแบงก์เตรียมลุยเรื่องสินเชื่อ โดยเฉพาะ Personal Lending แต่ความเป็นจริงยังเป็นเรื่องยาก โดยเฉพาะการใช้ AI เข้ามาวิเคราะห์และตัดสินใจ ดังนั้นเชื่อว่าปีนี้ Personal Lending โดยเฉพาะกลุ่มที่ไม่มีหลักทรัพย์จะยังไม่ขยายตัวมากนัก แต่จะเป็นจุดเร่ิมต้นมากกว่า”

ดังนั้น KBank จะเน้นบริหารจัดการต้นทุนให้มีประสิทธิภาพสูงสุด โดยการนำสินทรัพย์ที่มีมาใช้ให้เกิดประโยชน์สูงสุด ด้วยการปรับพอร์ตเพื่อสร้างผลตอบแทนที่เพิ่มขึ้น การปรับปรุงกระบวนการติดตามหนี้ให้มีประสิทธิภาพมากขึ้น และการตั้งสำรองค่าเผื่อหนี้สงสัยจะสูญอย่างเหมาะสมต่ออัตราการฟื้นตัวของสินเชื่อ

“ประเด็นสำคัญของ Personal Lending คือ การเข้าใจความต้องการลูกค้า และต้อง เข้าถึงลูกค้าได้ด้วย ถ้าแค่โฆษณาอย่างเดียวอาจไม่แตกต่าง KBank เตรียมเสนอสินเชื่อให้ลูกค้าโดยตรงไปยังช่องทางเฉพาะที่ลูกค้าเข้าถึงเป็นประจำ เช่น ผ่านช่องทางของพันธมิตร

ภายใต้แนวทางที่ธนาคารกสิกรไทยจะเดินหน้าสร้างการเติบโตด้วยการขยายฐานลูกค้า การสร้างรายได้จากธุรกิจใหม่ โดยมีฐานข้อมูลมาช่วยในการลดต้นทุน วิเคราะห์หาบริการที่ตรงใจลูกค้า พร้อมการบูรณาการทุกมิติของทีมงานและการสร้างพันธมิตรกับภายนอก เชื่อมั่นว่าจะสามารถบรรลุเป้าหมายทางการเงินปี 2562 ที่วางไว้ ด้วยอัตราการเติบโตของเงินให้สินเชื่อรวม 5-7% โดยสินเชื่อธุรกิจบรรษัทเติบโต 3-5% สินเชื่อเอสเอ็มอีเติบโต 2-4% และสินเชื่อลูกค้ารายย่อยเติบโต 9-12% อัตราส่วนผลตอบแทนสินทรัพย์ที่ก่อให้เกิดรายได้สุทธิ 3.3-3.5% อัตราการเติบโตของรายได้ที่มิใช่ดอกเบี้ย -5% ถึง -7% และอัตราส่วนเงินให้สินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวม 3.3-3.7% พร้อมแข่งขันและเติบโตอย่างต่อเนื่อง

Incorporate แกร่งในไทย ก้าวไกลข้ามเขตแดน เป็นหนึ่งในอาเซียน

ปรีดี ดาวฉาย กรรมการผู้จัดการ ของ KBank บอกว่า ธนาคารไทยต้องเร่งสร้างโครงสร้างพื้นฐานทางการเงิน เช่น โครงการพร้อมเพย์ที่มีผู้ลงทะเบียนแล้ว 46.5 ล้านไอดี มีปริมาณธุรกรรม 4.5 ล้านรายการต่อวัน การสร้างมาตรฐาน QR Code ระบบชำระเงินสำหรับประเทศไทยขึ้นเป็นครั้งแรก มีร้านค้าใช้งานแล้ว 3 ล้านราย การขยายศักยภาพ ITMX ระบบกลางที่รองรับธุรกรรมข้ามธนาคารให้เป็น 1,000 รายการต่อวินาที และธนาคารสมาชิกจะเพิ่มความสามารถของระบบแต่ละธนาคารเป็น 2 เท่าภายในปีนี้ โครงการสนับสนุนการชำระเงินด้วยบัตรเดบิตแทนเงินสด ส่งผลให้ปัจจุบันมีผู้ถือบัตรเดบิตทั้งสิ้น 59 ล้านใบ มีเครื่องรูดบัตร (EDC) รวม 700,000 เครื่อง โครงการ TB-CERT เพื่อความมั่นคงและปลอดภัยของระบบไอทีของสถาบันการเงิน ปัจจุบันสมาชิก 23 องค์กรมีการแลกเปลี่ยนข้อมูลและฝึกซ้อมรับสถานการณ์ภัยไซเบอร์อย่างต่อเนื่อง

ภายใน 2 ปีข้างหน้า จะบริการทางการเงินใหม่ๆ เช่น การต่อยอดพร้อมเพย์ และ QR Code ไปสู่มาตรฐาน CLMV+3 ทำให้สามารถสแกนชำระเงินนอกประเทศได้ และบริการร้านค้าสแกนคิวอาร์ โค้ด ของลูกค้าผู้ชำระเงิน (B Scan C) ที่จะช่วยให้การชำระเงินสะดวกรวดเร็วยิ่งขึ้น

บริการ Blockchain เริ่มให้บริการด้านหนังสือค้ำประกัน (Letter of Guarantee) โดยมีสถาบันการเงินทั้งไทยและต่างประเทศ 22 ธนาคาร กลุ่มภาคธุรกิจและรัฐวิสาหกิจ 7 กลุ่มเข้าร่วม คาดว่าในปีนี้จะมียอดธุรกรรมประมาณ 40,000 รายการ และจะมีหน่วยงานต่าง ๆ เข้ามาร่วมโครงการเพิ่มขึ้น ส่งผลให้ยอดธุรกรรมในปีต่อไปเติบโตแบบก้าวกระโดด นอกจากนี้ จะมีการนำเทคโนโลยีบล็อกเชนไปต่อยอดสู่บริการรับรองเอกสารทางการศึกษา (E-Transcript) ที่จะช่วยสร้างความมั่นใจ เพิ่มความสะดวก ให้แก่นิสิต นักศึกษาที่จบใหม่ รวมทั้งบุคคลที่ต้องการหาตำแหน่งงานและองค์กรที่กำลังเปิดรับบุคลากร

นอกจากนี้ ยังมีบริการยืนยันตัวตนผ่านระบบออนไลน์ เปิดบัญชีผ่านช่องทางอิเล็กทรอนิกส์ได้ทุกที่ทุกเวลา การขอสินเชื่อและเปิดบัญชีซื้อขายหลักทรัพย์ออนไลน์ รวมถึงโครงการเอทีเอ็มสีขาว (White-Label ATMs) ช่วยให้ธนาคารบริหารต้นทุนได้ดีขึ้น

Insight เจาะลึกแบบรู้ใจรายคน ดันปล่อยกู้ 3 หมื่นล้านบาท

ขัตติยา อินทรวิชัย กรรมการผู้จัดการ ของ KBank บอกว่า KBank เดินหน้าเพิ่มศักยภาพด้าน Analytics ในการแปลงข้อมูลมาเป็น insight เพื่อให้รู้ใจลูกค้ามากยิ่งขึ้น เพื่อเสนอบริการที่ตอบสนองความต้องการเฉพาะบุคคล ดังนี้

- สร้างประสบการณ์ที่สะดวกไร้รอยต่อ ทุกที่ ทุกเวลา (Frictionless, Anywhere, Anytime)

- ตอบสนองลูกค้าได้เฉพาะเจาะจง และเข้าถึงทุกคน สร้างโอกาสในการเข้าถึงสินเชื่อให้กับลูกค้ากลุ่ม Unbanked และ Underbanked ที่มีการเดินบัญชีผ่านธนาคารน้อย หรือไม่มีหลักฐานแสดงรายได้ที่สม่ำเสมอ

- บริการที่กระชับ อัตโนมัติ และใช้เอกสารน้อย การก้าวเข้าสู่การเป็น Data-Driven Bank อย่างเต็มตัว ทำให้ธนาคารสามารถลดต้นทุนการดำเนินงาน สามารถขยายบริการเพื่อรองรับลูกค้าได้รวดเร็ว

และ KBank ได้สร้างความพร้อมใน 4 ด้าน ได้แก่

ด้านข้อมูล ธนาคารมีข้อมูลพร้อมให้ทุกฝ่ายงานในองค์กรสามารถนำไปวิเคราะห์ประกอบการพัฒนาผลิตภัณฑ์และบริการใหม่ๆ ที่ตอบโจทย์ลูกค้าได้ดียิ่งขึ้น

ด้านเทคโนโลยี ได้เตรียมพร้อมเพื่อรองรับการเติบโตของธุรกิจอย่างก้าวกระโดด

ด้านบุคลากร ที่เป็นปัจจัยหลักในการขับเคลื่อนให้เกิดการสร้างคุณค่าทางธุรกิจจากข้อมูล (Data) ธนาคารได้พัฒนาศักยภาพด้าน Data Analytics ให้กระจายอยู่ในทุกส่วนของธนาคาร ซึ่งปัจจุบันได้พัฒนาบุคลากรด้าน Business Analytics ไปแล้วกว่า 500 คน และ Machine Learning Analytics จำนวน 284 คน

ด้านวัฒนธรรมองค์กรแห่งการขับเคลื่อนด้วยข้อมูล เป็นการผสานความฉลาดของคนเข้ากับเทคโนโลยี (Augmented Intelligence) เพื่อไปสู่การเป็นธนาคารอัจฉริยะ (Cognitive Banking) และในด้านกระบวนการทำงาน ธนาคารได้มีการปรับโครงสร้างการทำงานภายใน เพื่อเพิ่มประสิทธิภาพในการดูแลและบริการลูกค้าให้ดียิ่งกว่าเดิม จึงปรับโครงสร้างเพื่อมุ่งเน้น 3 ด้าน ได้แก่ กลุ่มงานด้านการขายและบริการ ที่มุ่งตอบโจทย์ลูกค้าแบบรายบุคคล (Segment of One) กลุ่มงานยุทธศาสตร์ ที่มุ่งเน้นด้านการนำข้อมูลมาสร้างประโยชน์ให้แก่ธนาคาร และกลุ่มงานด้านผลิตภัณฑ์ ที่มุ่งนำเสนอนวัตกรรมบริการที่ตอบโจทย์ตรงใจ

ทั้งนี้ ธนาคารกสิกรไทยตั้งเป้าหมายปี 2562 ของ Data-Driven Lending เป็นวงเงิน 30,000 ล้านบาท พร้อมตั้งเป้าหมายการนำข้อมูลมาประกอบการตัดสินใจจนสร้างรายได้มีสัดส่วนไม่ต่ำกว่า 50% ของรายได้ทั้งหมด

Ignite ธุรกิจแบงก์ ตั้งเป้ารายได้ในต่างประเทศ โตกว่า 8 เท่าใน 3 ปี

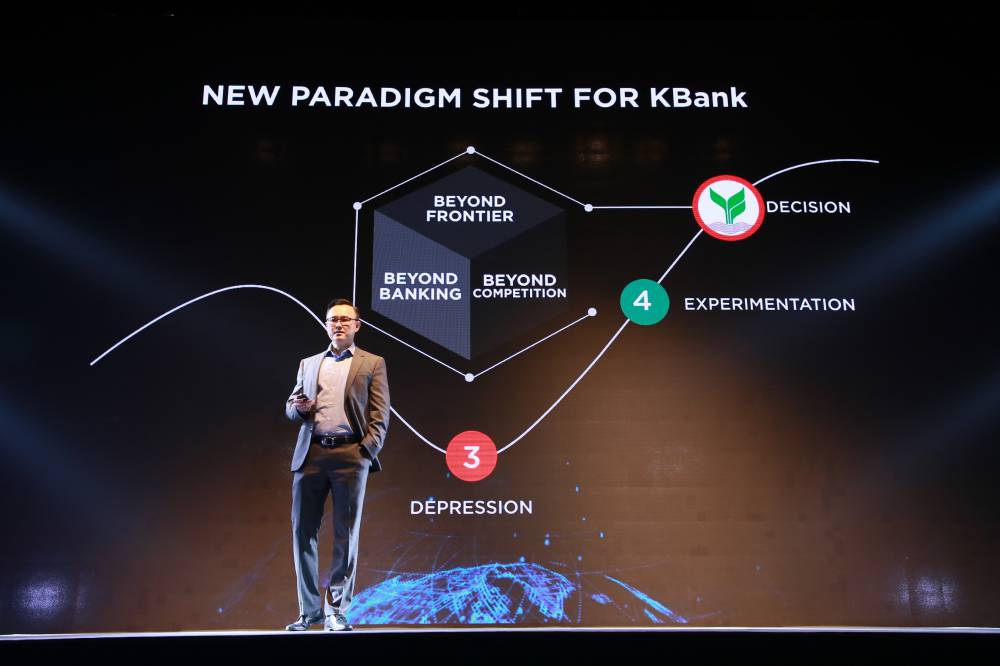

พิพิธ เอนกนิธิ กรรมการผู้จัดการ ของ KBank บอกว่าในยุคที่เรียกว่า “เศรษฐกิจผสานมิติ (Augmented Economy)” คือ เศรษฐกิจที่ขับเคลื่อนด้วยดิจิทัลเทคโนโลยีมีการเชื่อมต่อโลกออนไลน์และออฟไลน์อย่างผสมผสานกลมกลืน ทุกธุรกิจจะอยู่รอดได้ต้องใช้ทักษะความชำนาญที่มีบวกกับการนำดิจิทัลเทคโนโลยีมาใช้เพื่อเข้าถึงลูกค้าให้ได้มากที่สุด KBank ได้ใช้แนวคิดนี้ปรับแนวทางใน 3 ด้าน คือ

Beyond Frontier คือ มองถึงโอกาสในตลาดภูมิภาค โดยเฉพาะกลุ่มประเทศ CCLMVI (จีน กัมพูชา สปป.ลาว เมียนมา เวียดนาม และอินโดนีเซีย) ซึ่งเป็นกลุ่มประเทศที่มีศักยภาพสูง ด้วยขนาดเศรษฐกิจมีการขยายตัวอย่างต่อเนื่อง คาดว่าภายในปี 2573 จะมีจีดีพีรวมอยู่ที่ 28.64 ล้านล้านเหรียญสหรัฐ ใหญ่กว่าเศรษฐกิจไทยถึง 41 เท่า และมีประชากรรวมมากกว่าไทยถึง 28 เท่า

Beyond Banking มองโอกาสทางธุรกิจใหม่ๆ ที่จะเกิดขึ้นและวางเป้าหมายที่จะอยู่ในทุกๆ ช่องทางที่ลูกค้าใช้ชีวิต

Beyond Competition คือ มองหาโอกาสร่วมมือกับพันธมิตรใหม่ๆ ทั้งฟินเทค สตาร์ทอัพ ข้ามประเทศ ข้ามอุตสาหกรรม เพื่อยกระดับการให้บริการของธนาคารและเสริมศักยภาพให้ธุรกิจไทยสามารถเข้าสู่ตลาด CCLMVI ได้

ธนาคารตั้งเป้าหมายการเติบโตรายได้จากธุรกิจในต่างประเทศกว่า 8 เท่า ภายใน 3 ปีข้างหน้า

KVision มุ่งลงทุนด้วยเงินทุนกว่า 8,000 ล้านบาท

KVision คือ บริษัทของธนาคารกสิกรไทยที่ตั้งขึ้นมาเพื่อแสวงหาเทคโนโลยีและลงทุนในฟินเทค หรือ สตาร์ทอัพ ด้วยเงินลงทุนกว่า 8,000 ล้านบาท โดย KVision ได้จัดตั้ง Innovation Lab ขึ้น ใน 5 ประเทศ ได้แก่ ไทย อิสราเอล จีน อินโดนีเซีย และเวียดนาม เพื่อเฟ้นหา Innovation, Tech Partner, และ Tech Talent ใหม่ ๆ เพื่อนำมาสนับสนุนการพัฒนาบริการของธนาคารใน CCLMVI ควบคู่กับแสวงหาเทคโนโลยีที่ช่วยต่อยอดธุรกิจให้ลูกค้าไทยเข้าสู่ตลาดใหม่ที่ไร้พรมแดน

ในปีนี้ธนาคารกสิกรไทยจะเชื่อมโยงลูกค้าให้เข้าถึงผู้บริโภคใน CCLMVI ได้ด้วยการนำเสนอ 3 กลยุทธ์สำคัญ ได้แก่

1)ให้คำแนะนำและเชื่อมโยงพันธมิตรในท้องถิ่น (Local Partnership & Insight) ให้กับลูกค้าจากช่องทางและพันธมิตรที่มีอยู่ครบทุกประเทศ ทำให้เข้าใจบริบทของการทำธุรกิจในแต่ละประเทศ

2)ให้บริการทางการเงินเพื่อเชื่อมโยงการค้าระหว่างลูกค้ากับคู่ค้า (Cross-Border Value Chain Solution) ในต้นปีนี้ธนาคารจะเริ่มให้บริการ Solution ดังกล่าวในลาวและกัมพูชาก่อน โดยการนำระบบดิจิทัลเข้ามาช่วยให้การชำระค่าสินค้าระหว่างผู้ซื้อและผู้ขายเกิดความคล่องตัวยิ่งขึ้น สามารถเก็บข้อมูลได้อย่างมีประสิทธิภาพ

3) สร้างแพลตฟอร์มการชำระเงินแห่งภูมิภาค (Single Regional Payment Platform) เพื่อสร้างความสะดวกสบายและเข้าถึงผู้บริโภครายย่อยในภูมิภาคผ่านแพลตฟอร์มของธนาคาร

ปัจจุบันธนาคารได้เริ่มแผนการดังกล่าวจากโครงการ “QR KBank” แอปฯ กระเป๋าเงินออนไลน์สำหรับชาวเวียงจันทน์ใน สปป.ลาว ให้สามารถเข้าถึงบริการทางการเงินได้อย่างสะดวกสบายโดยไม่ใช้เงินสด สนองนโยบายรัฐบาล สปป.ลาว นำร่องให้บริการที่ตลาดหนองจัน หรือ “ตลาดขัวดิน” เป็นพื้นที่แรก ตั้งเป้าปี 2562 นี้ จะมีธุรกรรมผ่าน “QR KBank” ประมาณ 2 ล้านรายการ มูลค่ากว่า 36,000 ล้านกีบหรือประมาณ 115 ล้านบาท ซึ่งถือเป็นจุดเริ่มต้นของการสร้างแพลตฟอร์มการชำระเงินแห่งภูมิภาค ช่วยให้ธนาคารเข้าใจถึงพฤติกรรมของผู้บริโภคที่ใช้จ่ายด้วยระบบดิจิทัล (Digital Spender) ในลาวอีกด้วย พร้อมตั้งเป้าหมายขยายการให้บริการและเชื่อมต่อแพลตฟอร์มเข้าด้วยกันทั่ว CCLMVI ในอนาคต

เตรียม 5,000 ล้านลงทุนนวัตกรรมการเงิน ชู KBTG บริษัทไอทีอันดับหนึ่ง

เรืองโรจน์ พูนผล ประธาน กสิกร บิซิเนส – เทคโนโลยี กรุ๊ป (KBTG) บอกว่า KBTG จะใช้แนวคิด Innovative ในด้าน Augmented Intelligence (AI) มาใช้ขับเคลื่อนองค์กร ที่เกิดจากการตระหนักว่าความอัจฉริยะที่แท้จริงนั้นไม่ได้มาจากปัญญาประดิษฐ์เพียงอย่างเดียว แต่ยังมาจากบุคลากรที่สั่งสมประสบการณ์ ความรู้ ความเข้าใจในธุรกิจ และความต้องการของลูกค้า

ดังนั้น ธนาคารอัจฉริยะ ที่แท้จริงจึงต้องมาจากการผนวกประสบการณ์ของพนักงานธนาคาร เข้ากับความชาญฉลาดของปัญญาประดิษฐ์ อันนำมาซึ่งแนวคิดด้านนวัตกรรมทางการเงินใหม่ที่เรียกว่า Cognitive Banking ที่ส่งมอบคุณค่า 3 ด้านให้แก่ลูกค้า ประกอบด้วยบริการที่ฉลาด รู้ใจ (Highly Intelligence) บริการที่ปรับรูปแบบตามไลฟ์สไตล์ของลูกค้า (Highly Adaptive) เข้าใจ รู้ใจ ลูกค้าแต่ละคนอย่างลึกซึ้ง (Highly Personalized) โดยการเป็น Cognitive Banking จะทำให้บริการดิจิทัลของธนาคารกสิกรไทยมีการพัฒนาอย่างก้าวกระโดดไปไกลกว่าการเป็นเพียงธนาคารหรือแพลตฟอร์มบนโทรศัพท์มือถือ

ส่วนการสร้างพันธมิตร จะมีความร่วมมือ 3 รูปแบบ ได้แก่ Open Banking API ความสามารถในการต่อเชื่อมบริการของธนาคารให้แก่พันธมิตรโดยสะดวกและปลอดภัย K PLUS Business Platform การเป็นแพลตฟอร์มสำหรับธุรกิจที่พันธมิตรสามารถนำไปต่อยอดสร้างบริการแบบดิจิทัล Innovation Sandbox คือ สนามทดลองเพื่อรองรับการทดสอบไอเดียทางนวัตกรรมใหม่ๆ

KBTG จึงตั้งเป้าหมายการพัฒนา KBTG ไปสู่การเป็นองค์กรเทคโนโลยีที่ดีที่สุดในภูมิภาคเอเชียตะวันออกเฉียงใต้ และเปลี่ยนแกนเทคโนโลยีของโลกมาสู่ประเทศไทย ภายในปี 2565 โดยเริ่มจากงบลงทุนด้านนวัตกรรม เทคโนโลยี และบุคลากร ในปีนี้กว่า 5,000 ล้านบาท

ติดตามข่าวสารจาก Brand Inside ได้จาก Facebook ของเรา