หนึ่งในประเด็นที่ถูกสายตาทุกคู่จับจ้อง ณ ตอนนี้ ย่อมหนีไม่พ้น ‘ประกันสังคม’ และสิ่งที่หลายคนตั้งคำถามก็มีตั้งแต่นโยบายการลงทุน ธรรมาภิบาลในการลงทุน ตลอดจนผลตอบแทนการลงทุน

‘ดร.พิพัฒน์ เหลืองนฤมิตชัย’ กรรมการผู้จัดการ หัวหน้านักเศรษฐศาสตร์ กลุ่มธุรกิจการเงินเกียรตินาคินภัทร (KKP) ตั้งข้อสังเกตเรื่องกองทุนประกันสังคมลงในเฟซบุ๊กส่วนตัว โดยระบุว่าเป็นเรื่องดีที่เราเริ่มตื่นตัวเรื่องนี้ เพราะนี่คือ “เงินออมก้อนใหญ่ที่สุด” ของคนทำงานทุกคน

อย่างไรก็ตาม ‘ดร.พิพัฒน์’ ชวนให้เรามอง ‘ประกันสังคม’ กันให้ลึกขึ้น และตั้งคำถามที่ไปไกลกว่าตัวเลข ‘ผลตอบแทน’ แบบโดด ๆ

พูดในแบบของ ‘ดร.พิพัฒน์’ คือ ก่อนจะด่า ต้องรู้ก่อนว่าเรากำลังด่าถูกจุดหรือเปล่า?

เข้าใจว่าแต่ละกองทุน ลงทุนไม่เหมือนกัน

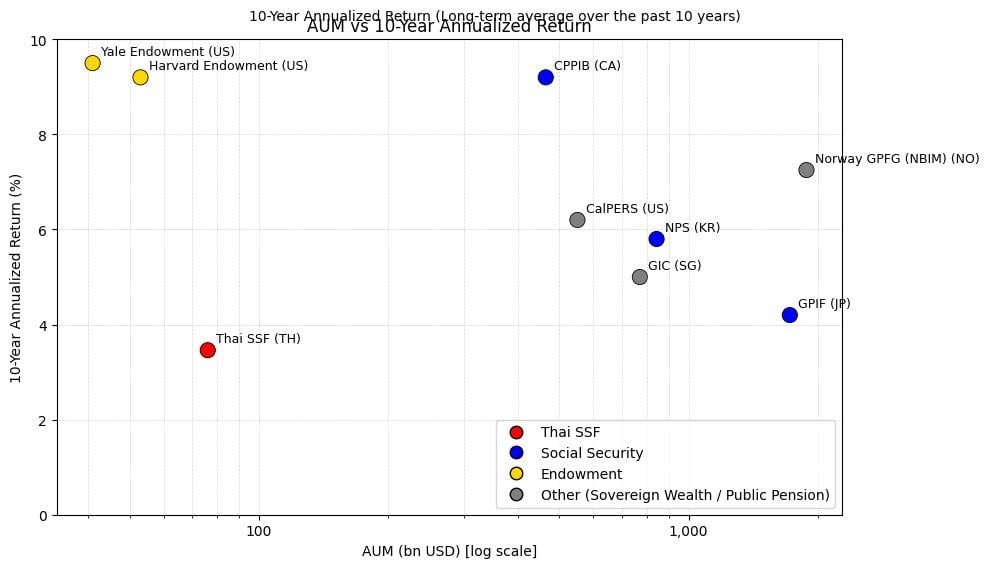

‘ดร.พิพัฒน์’ เริ่มอธิบายว่า ปกติเวลาจะดูว่ากองทุนไหนเก่ง เราจะมอง ‘ผลตอบแทน’ (Absolute Return) แบบปีต่อปีกันเป็นอย่างแรก

เช่น Yale & Harvard Endowment ให้ผลตอบแทนย้อนหลัง 10 ปี ที่ประมาณ 9.2% – 9.5%

หรือ

- CPPIB (แคนาดา): 9.2%

- Ontario Teachers’ Pension Plan (แคนาดา): 7.4%

- Norway GPFG (นอร์เวย์): 7.3%

- NPS (เกาหลีใต้): 5.8%

- ประกันสังคมไทย: ~3.5%

‘ดร.พิพัฒน์’ บอกว่าเราอาจตั้งข้อสงสัยได้ เมื่อเห็นผลตอบแทนที่ดูค่อนข้างต่ำ แต่ก็อยากจะให้มองลึกไปกว่านั้นด้วย

‘ดร.พิพัฒน์’ บอกว่าเราอาจตั้งข้อสงสัยได้ เมื่อเห็นผลตอบแทนที่ดูค่อนข้างต่ำ แต่ก็อยากจะให้มองลึกไปกว่านั้นด้วย

เพราะเอาเข้าจริงแล้ว ผลตอบแทนของกองทุนแต่ละกอง จะถูกครอบด้วยกรอบการลงทุนที่เรียกว่า SAA (Strategic Asset Allocation) ซึ่งระบุว่าจะลงทุนกับอะไรได้บ้าง นี่คือสิ่งที่กำหนดว่ากองทุนจะไปได้ไกลแค่ไหน

บางกองทุนวางไว้ให้เสี่ยงได้มาก ผลตอบแทนก็อาจขึ้นไป (และลงมา) ได้เยอะ ส่วนบางกองทุนอาจจะเสี่ยงได้ต่ำกว่า ก็จะมีกรอบการขึ้นลงที่แคบกว่า

บางกองทุน เช่น Endowment Fund (กองทุนเงินบริจาค) หรือ Pension Fund (กองทุนบำเหน็จบำนาญ) อาจมีระยะเวลาใช้เงินยาวก็สามารถรับความเสี่ยงได้มากกว่า

ส่วนกองทุนประกันสังคม ซึ่งต้องมีรายจ่ายออกมาเรื่อย ๆ จากการประกันสุขภาพหรือการตกงาน ก็อาจรับความเสี่ยงได้ต่ำกว่า![]()

ดังนั้น ตัวเลขผลตอบแทนอาจเป็นข้อสังเกตเบื้องต้น แต่ก็มีรายละเอียดให้วิเคราะห์กันต่อไป ‘ดร.พิพัฒน์’ มองว่า สุดท้ายแล้วผลตอบแทน 3% กว่า ๆ อาจจะไม่ได้แย่ก็ได้ ถ้าเราเข้าใจข้อจำกัดของ SAA และการคาดหวังผลตอบแทนถึง 9% อาจจะเป็นไปไม่ได้เลยตามนโยบายการลงทุนของเรา

จะเทียบว่ากองทุนทำผลตอบแทนได้ดีแค่ไหน เราจึงควรเทียบผลตอบแทน Benchmark หรือตัวชี้วัดที่เหมาะสม เช่น เทียบว่ากองทุนประกันสังคมดีหรือแย่กว่าเมื่อเทียบกับตัวชี้วัดที่มีนโยบายการลงทุนแบบเดียวกัน

4 เรื่องที่ควรรู้เพิ่ม เกี่ยวกับประกันสังคม

‘ดร.พิพัฒน์’ มองว่ามีประเด็นหลัก ๆ ที่ต้องรู้อยู่ 4 เรื่องก่อนจะวิจารณ์ผลตอบแทนประกันสังคม คือ

- ประกันสังคมไทยถูกตั้งกฎเหล็กว่าต้อง ‘เน้นความปลอดภัย’

ทำให้เราลงทุนในสินทรัพย์มั่นคง (เช่น พันธบัตร) สูงถึง 70-80% หากจะวิจารณ์กองทุนประกันสังคม ก็ควรวิจารณ์หากได้ผลตอบแทนต่ำกว่า Benchmark เช่น ได้ 2% จาก Benchmark 4%

- กองทุนต่างประเทศบางกองทุนมี ‘แต้มต่อ’

แม้กองทุนของ Yale จะโตแกร่งจริง แต่เอาจริงก็เทียบกันตรง ๆ ยาก เพราะเป็นคนละนโยบายความเสี่ยง

กองทุนอย่าง Yale หรือ Harvard เขาใช้ประโยชน์จากสิ่งที่เรียกว่า Liquidity Premium ไม่ต้องรีบใช้เงิน เลยกล้าเอาเงินไปลงใน Private Market (สินทรัพย์นอกตลาด) เช่น Private Equity หรือ Hedge Fund ระดับโลกที่รับเฉพาะมหาเศรษฐีหรือสถาบันการเงินใหญ่ ๆ ซึ่งอาจจะให้ผลตอบแทนระยะยาวสูงกว่าหุ้นปกติ

‘ดร.พิพัฒน์’ มองว่า ประกันสังคมไทยที่มีเงินเกือบ 3 ล้านล้านบาท การมีอำนาจต่อรองระดับนี้อยู่ในมือ ก็ควรใช้ประโยชน์จากเรื่องนี้มากกว่านี้หน่อย

- กองทุนไทย ‘เคย’ ติดกับดัก Home Bias

เราเคยติดกับดักความเชื่อเดิมๆ ว่าลงทุนในไทยปลอดภัยที่สุด ‘ดร.พิพัฒน์’ อธิบาย แม้ที่จริงการกระจายเงินออกไปทั่วโลกคือการหาโอกาสใหม่ กระจายความเสี่ยง และเผลอ ๆ จะเสี่ยงน้อยกว่าการยึดติดกับตลาดไทยที่มีแต่หุ้นกลุ่มเดิม ๆ

อย่างไรก็ตามกองทุนขนาดใหญ่บ้านเรา รวมถึงกองทุนประกันสังคมขยายกรอบการลงทุนไปยังต่างประเทศต่อเนื่อง หลังจากที่หุ้นไทย Underperform ‘ดร.พิพัฒน์’ จึงคิดว่าข้อจำกัดนี้น่าจะค่อย ๆ หายไป

- ค่าเงิน กับดักที่มองไม่เห็น

ไปลงทุนนอกอาจจะได้ผลตอบแทนจากดอกเบี้ยสูงกว่าบ้านเรา แต่ต้องแลกมาด้วยความเสี่ยงของความผันผวนของค่าเงิน

ถ้าจะป้องกันความเสี่ยง (Hedge) ทั้งหมด ต้นทุนก็อาจจะกินกำไรจนหมด การบริหารจัดการตรงนี้ไม่ง่าย คือศาสตร์ที่ไม่ง่ายที่ต้องตัดสินใจก่อนการลงทุน

วิจารณ์ประกันสังคมยังไงดี?

ถ้าจะมองให้ไกลกว่าผลตอบแทน ควรวิจารณ์กองทุนจากจุดไหน?

‘ดร.พิพัฒน์’ มองว่า ถ้าจะด่า ต้องด่าที่กระบวนการตัดสินใจและวิสัยทัศน์ เช่น

- ทำไม SAA ของเราถึงยังขยับช้า

‘ดร.พิพัฒน์’ มองว่ากองทุนประกันสังคมเราคือ ‘ช้าง’ ที่มีเงินมหาศาล ผู้จัดการกองทุนระดับโลกน่าจะมาเสนอตัวดูแลแบบไม่ขาดสาย แต่ทำไมเรายังเปิดโอกาสให้การลงทุนเจ๋ง ๆ น้อยเกินไป และจำกัดตัวเองอยู่กับการลงทุนแบบพื้นฐานอย่างตราสารหนี้

- ประหยัดค่าธรรมเนียม แต่ไร้ประสิทธิภาพ

‘ดร.พิพัฒน์’ บอกด้วยว่าทุกวันนี้เราบริหารด้วยค่าใช้จ่ายต่ำ แต่เอาเงินค่าบริหารไปใช้เรื่องไร้สาระ อย่างตั๋ว first class ดูงาน เสื้อยืด โครงการ IT ที่โกงกันสะบั้น หรือปฏิทินที่ไม่ได้ช่วยให้ผลตอบแทนดีขึ้นเลย

ถ้าเรายอมจ่ายค่าบริหารจัดการให้มืออาชีพเก่งๆ เหมือนกองทุนของแคนาดาที่ยอมจ่ายเกือบ 1% เพื่อแลกกับผลตอบแทนที่เพิ่มขึ้นจาก 3% เป็น 7-8% ก็อาจทำให้คนไทยจะได้ประโยชน์มากกว่าเดิม

- ธรรมาภิบาลในการเลือกสินทรัพย์

ในขณะที่กองทุนทั่วโลกเข้าถึงทางเลือกการลงทุนเจ๋ง ๆ เทคโนโลยีใหม่ ๆ หรือดีลแบบสุดยอด ‘ดร.พิพัฒน์’ บอกว่า พอเราจะขยายกรอบการลงทุนนอกตลาด แทนที่จะไปกองทุนระดับโลก แต่เรากลับเอาไปลงในดีลลงทุนในโครงการที่ทำให้สังคมต้องขมวดคิ้ว (เช่น Skyy 9 ในแบบสูงกว่าราคาประเมิน) ซึ่งต้องสอบสวนให้ได้ว่าทำนโยบายบิดเบี้ยวขนาดนี้ได้อย่างไร

‘ดร.พิพัฒน์’ ทิ้งท้ายว่าดีใจที่สังคมช่วยกันเฝ้าดูประเด็นนี้ และอยากชักชวนให้เราไปไกลกว่าตัวเลขกำไร แล้วเปลี่ยนมาจี้ที่นโยบายการจัดสรรสินทรัพย์ ผลตอบแทนสินทรัพย์แต่ละประเภท และความเป็นมืออาชีพและธรรมาภิบาล ของผู้บริหารกองทุน เพื่อให้เงินของพวกเราทุกคน งอกเงยได้สมศักดิ์ศรีของกองทุนระดับประเทศ

ติดตามข่าวสารจาก Brand Inside ได้จาก Facebook ของเรา