ในการทำ Asset Allocation เรามักเลือก ลงทุนในหุ้น เพื่อสร้างผลตอบแทน และเลือก ลงทุนในตราสารหนี้ เพื่อลดความเสี่ยงโดยรวมของพอร์ต อย่างไรก็ตาม ผลตอบแทนที่ได้จากการลงทุนในตราสารหนี้ มักจะน้อยกว่าอัตราเงินเฟ้อระยะยาว แต่มีตราสารหนี้อยู่ประเภทหนึ่งที่มีการปรับอัตราผลตอบแทนเพื่อชดเชยกับอัตราเงินเฟ้อ ทำให้นักลงทุนยังคงสามารถรักษาอำนาจซื้อของเงินลงทุนเอาไว้ได้ ตราสารหนี้ชนิดนี้ในประเทศไทยมีชื่อว่า พันธบัตรชดเชยเงินเฟ้อ หรือในต่างประเทศเรียก Inflation Linked Bond (ILB) หรือ Treasury Inflation Protected Securities (TIPS) เราลองมาทำความรู้จักกับตราสารหนี้ประเภทนี้กัน

หลักการทำงานของพันธบัตรชดเชยเงินเฟ้อ

พันธบัตรชดเชยเงินเฟ้อออกโดยกระทรวงการคลัง ที่มีการปรับผลตอบแทนตามการเปลี่ยนแปลงเงินเฟ้อ โดย ณ วันไถ่ถอน ผู้ลงทุนจะได้รับเงินต้นคืน 100% (ตามราคาหน้าตั๋ว) บวกด้วยส่วนชดเชยเงินเฟ้อ สำหรับเงินเฟ้ออ้างอิงจาก ดัชนีเงินเฟ้อทั่วไป* (Headline Inflation) *เงินเฟ้อทั่วไปรวมหมวดสินค้าและบริการที่เกี่ยวข้องในชีวิตประจำวัน

ตัวอย่างวิธีการคิดอัตราดอกเบี้ย

สมมุติลงทุนในพันธบัตรชดเชยเงินเฟ้ออายุ 10 ปี 100,000 บาท อัตราดอกเบี้ย 1% อัตราเงินเฟ้อคงที่ 3% ต่อปี

ดอกเบี้ยจ่ายแต่ละปี = 100,000 (เงินต้น) x 1% (ดอกเบี้ย) x 1.03 (เงินเฟ้อ 3%) = 1,030 บาท และปีสุดท้ายจะมีการคำนวณส่วนชดเชยเงินเฟ้อเข้ามาอีกด้วย

อย่างไรก็ตามหากเกิดกรณีเงินฝืด (เงินเฟ้อติดลบ) ดอกเบี้ยจ่ายก็จะถูกชดเชยด้วยอัตราเงินฝืด ทำให้ผลตอบแทนอาจน้อยกว่าอัตราดอกเบี้ยได้เช่นกัน

พันธบัตรชดเชยเงินเฟ้อเหมาะกันใคร

พันธบัตรชดเชยเงินเฟ้อออกโดยกระทรวงการคลังทำให้ผู้ลงทุนไม่ต้องกังวลกับความเสี่ยงเรื่องการผิดนัดชำระ และด้วยคุณสมบัตรการชดเชยเงินเฟ้อทำให้ผู้ลงทุนสามารถทราบผลตอบแทนแท้จริง (ในกรณีที่ซื้อและถือครองจนครบกำหนดไถ่ถอน) ดังนั้น จึงเหมาะกับผู้ที่ต้องการกระจายความเสี่ยงด้วยการลงทุนในตราสารหนี้ และต้องการผลตอบแทนแท้จริงตามอัตราดอกเบี้ยที่ประกาศ

ลงทุนในพันธบัตรชดเชยเงินเฟ้อแล้วมีโอกาสขาดทุนหรือไม่

หากพิจารณาจากการลงทุนตั้งแต่เริ่มจำหน่ายและถือครอบจนครบกำหนดไถ่ถอน ก็จะไม่มีโอกาสขาดทุน แต่สำหรับการลงทุนในกองทุนตราสารหนี้ที่ลงทุนในพันธบัตรชดเชยเงินเฟ้อ สถานการณ์จะต่างกัน เนื่องผลตอบแทนจากการลงทุนในตราสารหนี้จะขึ้นกับอัตราดอกเบี้ย เช่น ในกรณีมีการปรับขึ้นอัตราดอกเบี้ยจากภาวะเงินเฟ้อ พันธบัตรชดเชยเงินเฟ้อจะให้ผลตอบแทนที่ดีกว่าพันธบัตรทั่วไป แต่ถ้าเกิดมีการปรับขึ้นอัตราดอกเบี้ยในภาวะที่เงินเฟ้อต่ำมากๆ ก็อาจให้ผลตอบแทนต่ำลงได้ จะเห็นได้ว่ามีทั้งปัจจัยเรื่องเงินเฟ้อแล้ว และอัตราดอกเบี้ยที่อาจส่งผลต่อกำไรและขาดทุนได้ จึงสรุปได้ว่า การลงทุนในพันธบัตรชดเชยเงินเฟ้อมีโอกาสขาดทุน

กองทุนที่ลงทุนในพันธบัตรชดเชยเงินเฟ้อในประเทศไทย

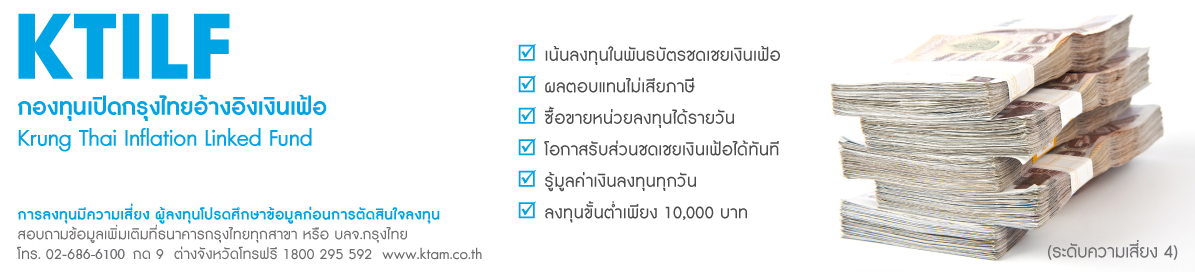

กองทุน KTILF กองทุนเปิดกรุงไทยอ้างอิงเงินเฟ้อ

นโยบายการลงทุน เน้นลงทุนในพันธบัตรชดเชยเงินเฟ้อที่ออกโดยรัฐบาลไทย หรือตราสารหนี้หรือหน่วยลงทุนที่มีผลตอบแทนแปรผันตามการเปลี่ยนแปลงของเงินเฟ้อทั้งในและต่างประเทศ

ปัจจุบันเน้นลงทุนใน ILB283A : พันธบัตรรัฐบาลประเภทอัตราดอกเบี้ยแปรผันตามการเปลี่ยนแปลงของเงินเฟ้อ ในปีงบประมาณ พ.ศ. 2556 ครั้งที่ 2

จากรูปแสดง NAV ย้อนหลัง 3 ปี จะเห็นถึงความผันผวนจากการลงทุนในกองทุนที่ลงทุนในพันธบัตรชดเชยเงินเฟ้อ และโอกาสที่จะขาดทุนจากการลงทุนอย่างที่ได้กล่าวมาแล้ว

ที่มา: FIN App

ยังมีอีกหนึ่งกองทุน คือ KTILB กองทุนเปิดกรุงไทยพันธบัตรรัฐบาลชดเชยเงินเฟ้อ แต่เนื่องจากเป็นกองทุนที่เปิดให้มีการซื้อ-ขายไม่ปกติ จึงไม่มีข้อมูลเพียงพอให้แนะนำได้

นอกจากกองทุนที่ลงทุนในพันธบัตรชดเชยเงินเฟ้อแล้วยังมีกองทุนตราสารหนี้อื่นๆที่น่าสนใจทาง ทาง Brand Inside จะพาทุกท่านไปสำรวจกองทุนตราสารหนี้อื่นๆที่มีผลงานการสามารถสร้างผลตอบแทนดีในระยะยาวและความผันผวนต่ำในโอกาสถัดไป และอย่าลืมก่อนตัดสินใจลงทุนในกองทุนรวมควรศึกษาข้อมูลรายละเอียดต่างๆจากหนังสือชี้ชวนทุกครั้ง

ข้อมูลอ้างอิง

คู่มือการลงทุนในพันธบัตรชดเชยเงินเฟ้อ

Understanding Treasury Inflation Protected Securities (TIPS) PIMCO

ติดตามข่าวสารจาก Brand Inside ได้จาก Facebook ของเรา